毎年11月や12月になると、会社から年末調整の用紙が配布されて、各種控除や扶養親族の有無などの申請が求められるのが一般的です。人によっては提出書類は異なるため「年末調整の必要書類が分からなくなった」という人は少なくありません。

所得を適切に申告するためには、利用できる控除を知っておくだけでなく、必要書類を漏れなく用意することも大切です。今回は、年末調整についておさらいしたうえで、状況別の必要書類についてご説明します。

年末調整は何のためにするもの?

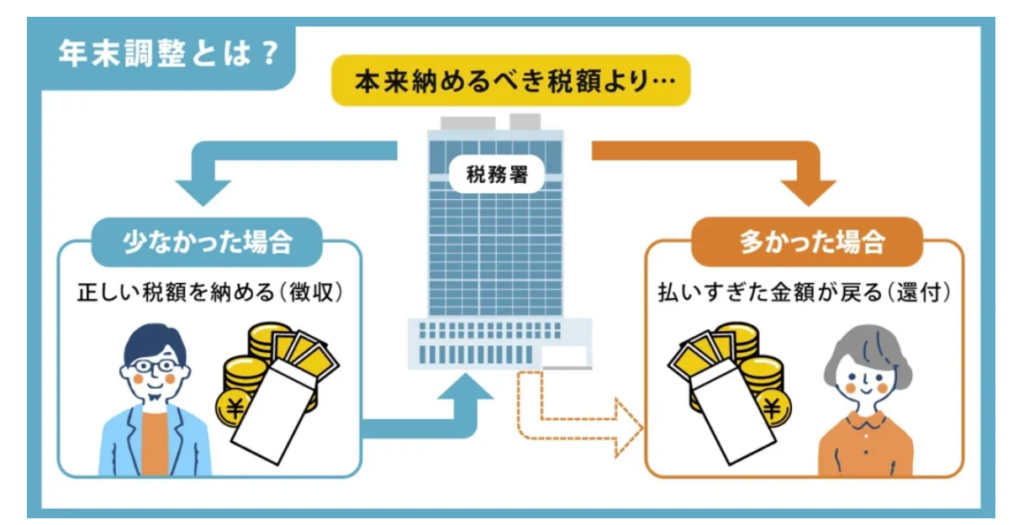

年末調整は、会社員や公務員などが給与や賞与から源泉徴収された所得税を、正しい税額に再計算して精算をする手続きです。

給与や賞与から天引きされている所得税は、1年間で支払われる予定の年収をもとに計算された仮の税額です。そこで、年末が近づくと年末調整を行い、給与や賞与から天引きされた税額が本来の税額と同じになるように精算をします。

天引きされた所得税が本来納付すべき税額より多ければ、その差額が手元に戻ってきますし、少なければ追加で税金を納付する必要があります。

年末調整の提出書類と勤務先への提出期限

年末調整をする場合、次の書類を提出する必要があります。

必要書類

・給与所得者の扶養控除等(異動) 申告書

・給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

・給与所得者の保険料控除申告書

申告書類の提出期限は企業によって異なりますが、一般的に11月中の提出を求められます。余裕を持って提出できるように、提出期限は事前に確認しておきましょう。

以下では、これらの書類の概要について詳しく説明します。

給与所得者の扶養控除等(異動) 申告書

給与所得者の扶養控除等(異動) 申告書は、年末調整する人の扶養の有無を申告する書類です。

源泉対象配偶者妻や年齢が16歳以上の控除対象扶養親族(子ども、両親など)に該当する人がいる場合は、それぞれの氏名や生年月日など基本的な情報のほかに、年間所得の見積額を記載して提出します。

源泉控除対象配偶者は、生計をともにしている配偶者であり、かつ1年間の合計所得金額が95万円以下であると見込まれる人です。

また、申告書に記入する扶養親族は、生計をともにする親族であり、かつ1年間の合計所得金額が48万円以下であると見込まれる人を指します。

扶養する家族がいない人も必ず提出しなければなりません。

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書は、基礎控除や配偶者控除(配偶者特別控除)所得金額調整控除を申告するための書類です。

給与所得者の基礎控除申告書で申告するのは「基礎控除」です。基礎控除は、年間の合計所得金額が2,500万円以下である人が受けられる所得控除であり、控除額は最大48万円となります。

給与所得者の配偶者控除等申告書は、配偶者控除や配偶者特別控除を受けるための書類です。控除を受けられるのは、以下の要件を満たす場合です。

| 配偶者控除 | 配偶者特別控除 | |

|---|---|---|

| 納税者本人の合計所得金額 | 1,000万円以下 | 1,000万円以下 |

| 配偶者の合計所得金額 | 48万円以下 | 48万円超133万円以下 |

配偶者控除の控除額は最大38万円であり、納税する本人の合計所得金額の増加にともなって段階的に控除額は減少していきます。

配偶者特別控除は、控除額が最大38万円である点は配偶者控除と同じですが、納税者本人だけでなく配偶者の合計所得金額が増えたときも控除額が段階的に減少する点が異なります。

「給与所得者の扶養控除等(異動) 申告書」に配偶者の情報を記入した人も、配偶者控除や配偶者特別控除を受けるためには給与所得者の配偶者控除等申告書を提出しなければなりません。

所得金額調整控除は、給与などの収入金額が年間850万円を超えており、かつ以下のいずれかに該当する場合に、所得から一定金額を控除する制度です。

- 本人が特別障害者に該当する者

- 年齢23歳未満の扶養親族を有する者

- 特別障害者である同一生計配偶者または扶養親族を有する者

※参考:国税庁「No.1411 所得金額調整控除」

控除される金額は「(給与等の収入金額 - 850万円)×10%」で計算されます。

※給与等の収入金額が1,000万円を超えている場合は1,000万円として計算する

給与所得者の保険料控除申告書

給与所得者の保険料控除申告書は、1年で支払った生命保険料などを所得から控除するための書類です。この書類は、大きく分けて次の4つの項目があります。

- 生命保険料控除

- 地震保険料控除

- 社会保険料控除

- 小規模企業共済等掛金控除

生命保険料控除や地震保険料控除の欄は、保険会社名や保険の種類、契約期間や支払った保険料などを記入します。控除書類に記載されている計算式などを参考に記入しましょう。

社会保険料控除の欄には、自分自身や家族のために直接支払った、国民健康保険や国民年金保険などの保険料を記載します。ただし、給与から天引きされている健康保険料や厚生年金保険料を記載する必要はありません。

小規模企業共済等掛金控除の欄には、iDeCo(個人型確定拠出年金)の掛金などを記載します。

給与所得者の(特定増改築等)住宅借入金等特別控除申告書

給与所得者の(特定増改築等)住宅借入金等特別控除申告書は、年末調整で住宅ローン控除を申告するための書類です。

住宅ローンを組んでマイホームを取得した場合、所定の要件を満たすと「住宅ローン控除」を申告することで減税してもらえます。

控除額は「年末時点の住宅ローン残高×0.7%」(※)です。住宅ローン控除は税額控除の一種であるため、所得控除とは異なり控除額がそのまま所得税と所得税から控除しきれない分については、住民税からも一部差し引かれます。

住宅ローン控除を申請する場合、初年度は確定申告が必須となりますが、2年目以降は年末調整で手続きが可能です。

申告の際は、税務署から送付されてくる給与所得者の(特定増改築等)住宅借入金等特別控除申告書を記入し、住宅ローンを組んだ金融機関から送られてくる、住宅取得資金に係る借入金の年末残高等証明書をつけて勤務先に提出します。

※住宅ローン控除の控除率0.7%は、2022年以降に住宅ローン控除が適用される人が対象です。

年末調整で提出する添付書類

上記の書類は定型的に職場から配布されるものなので、該当する箇所を記入してまとめて担当者に提出します。しかし、受けたい控除の種類によっては次の書類を準備しなければなりません。

必要となる可能性のある書類

・前の職場から受け取った源泉徴収票

・学生証のコピーか在学証明書

・障害者手帳のコピー

・保険料の控除証明書

・小規模企業共済等掛金払込証明書

・給与所得者の(特定増改築等)住宅借入金等特別控除申告書

・住宅借入金年末残高等証明書

以下では、これらの書類が必要なケースについて詳しく説明します。

前の職場から受け取った源泉徴収票

前の職場を退職して転職先で年末調整する場合、1年間の所得は転職先でまとめて申告することになります。

そのため、年末調整の用紙を提出する際は、前職の源泉徴収票を職場の担当者に提出し、前職で得た給与や賞与などを含めて所得および所得税を計算してもらわなければなりません。

退職してから時間が経過し、源泉徴収票を無くしてしまった場合は前の職場に再発行を依頼しましょう。

発行や郵送に時間がかかると年末調整に間に合わなくなる可能性があるので、なるべく早めに取り寄せましょう。

学生証のコピー・在学証明書

収入を得ている人が学生の場合、勤労学生控除を申告すると所得控除を受けられる可能性があります。勤労学生控除は、「1年間の合計所得金額が75万円以下」「特定の学校の学生、生徒であること」などの要件を満たすと所得から27万円を控除できる制度です。

勤労学生控除を申告する際は、特定の学校に該当するかを判断するために、学生証のコピーか在学証明書の提出が求められます。

学生証のコピーであればすぐに用意できそうですが、在学証明書は学校が対応している時間内でしか発行してもらえなかったり、発行まで時間がかかったりする場合があるので、早めに入手しておきましょう。

障害者手帳のコピー

障害者控除は、本人や扶養親族が障害者である場合に受けられる所得控除です。障害の種類や程度によって控除額は異なりますが、申請すると還付金される金額が増える可能性があるので忘れずに申請することが大切です。

障害者控除を申請する際は、上述した「給与所得者の扶養控除等(異動)申告書」に障害者であることを申告することで控除されます。

会社によっては障害者手帳のコピーを提出するよう求められるケースもありますが、義務ではないので必ずしも提出しなければならないわけではありません。

生命保険料や地震保険料の控除証明書

生命保険料控除や地震保険料控除などを申請する際は、保険会社から郵送される「保険料控除証明書」を一緒に提出する必要があります。

毎年10月以降に自宅に送られてくることが多いため、年末調整の時期まで大切に保管しましょう。

ただし、年の途中で生命保険に加入した場合、控除証明書の発送が遅れる場合があるので注意が必要です。保険会社によってはインターネットを使って控除証明書をダウンロードできるところもあるので、事前に確認しておきましょう。

社会保険料控除証明書

国民年金保険や国民健康保険など、給料から天引きされていない社会保険料を支払っており、社会保険料控除を申告する場合は、社会保険料控除証明書を提出する必要があります。

また、社会保険料を支払った時期によっては、年末調整が終わるまでに書類が手元に届かないので注意が必要です。

年末調整に間に合わないと、確定申告で再度所得を申告しなければならないので、あらかじめ書類の発送時期を保険者に確認しておきましょう。

小規模企業共済等掛金払込証明書

小規模企業共済等掛金払込証明書は、iDeCo(個人型確定拠出年金)や小規模企業共済などの掛金を支払っており、小規模企業共済等掛金控除を申告する際に必要となります。

これらで支払った掛金は、税法上全額所得控除の対象になるので、掛金の額によっては還付金額を多く受け取ることが可能です。

この書類も、年末調整の時期が近づくと運営側から自宅に郵送されます。払い込んだ掛金の額など必要な情報が記載されているので、参考にしながら年末調整の用紙に記入しましょう。

住宅借入金年末残高等証明書

住宅ローン控除を申告するときは、借入先の金融機関が発行する「住宅借入金年末残高等証明書」に記載されている内容を参考にします。また、申告時には原則として原本を添付する必要があります。

金融機関によっては時期が前後する場合がありますが、生命保険料の控除証明書と同様に10月頃に郵送されることが多いです。

年末調整に必要な提出書類の書き方

続いて、年末調整時に提出する書類の記入方法をみていきましょう。

なお、企業によっては書類に記入するのではなく、指定のシステムに申告内容の入力を求められることがあるため、事前に確認することをおすすめします。

給与所得者の扶養控除等(異動)申告書

※引用:国税庁「給与所得者(従業員)の方へ(令和4年分)」

給与所得者の扶養控除等(異動)申告書の記入手順は、以下の通りです。

- 氏名・住所などを記入する

- 源泉控除対象配偶者の氏名や個人番号、生年月日、年間所得の見積額などを記入する

- 控除対象扶養配偶者(16歳以上)の氏名や個人番号、生年月日、年間所得の見積額などを記入する

- 障害者・寡婦・ひとり親または勤労学生の場合は記入する

- 住民税に関する事項に16歳未満の扶養親族の氏名や個人番号などを記入する

源泉対象配偶者や控除対象扶養親族がいない場合は、氏名や生年月日、住所など最小限の項目だけ記入して提出をします。

給与所得者の保険料控除申告書

※引用:国税庁「給与所得者(従業員)の方へ(令和4年分)」

記入の手順は、次の通りです。

- 氏名・住所などを記入する

- 生命保険料控除の欄に保険会社名や保険の種類、保険期間、控除額などを記入する

- 地震保険料控除の欄に保険会社や保険期間、控除額などを記入する

- 社会保険料控除の欄に社会保険の種類や保険料の支払い先、支払額などを記入する

- 小規模企業共済等掛金控除の欄に支払った掛金額を記入する

生命保険料控除の欄は、生命保険料控除証明書を参照することで項目のほとんどを記入できますが、控除額については自分自身で計算をしなければなりません。申告書に記載されている計算方法をもとに、控除額を正しく計算して記入しましょう。

地震保険料控除の欄は、損害保険会社から送られてくる地震保険料控除証明書をもとに記入します。

社会保険料控除と小規模企業共済等掛金控除は、1年間で支払った掛金額がそのまま控除額となるため計算をする必要はありません。

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

※引用:国税庁「[手続名]給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告」

記入手順は、以下の通りです。

1.氏名や住所などを記載する

2.給与所得者の基礎控除申告書に収入金額や所得金額、基礎控除の額などを記入する

3.給与所得者の配偶者控除等の申告書に配偶者の氏名や個人番号、生年月日、所得金額の見積額などを記入する

4.所得金額調整控除申告書の該当する要件にチェックを付け、扶養親族等の情報または特別障害者に該当する事実を記入する(給与の収入金額が850万円超の場合のみ)

基礎控除申告書と配偶者控除申告書については、申告書に記載された計算式や区分を参考に、控除額を記入しましょう。

所得金額調整控除の申告書の特別障害者に該当する事実の欄には、障害の状態や交付されている手帳の種類、交付年月日、障害の程度などを記載します。

給与所得者の(特定増改築等)住宅借入金等特別控除申告書

※引用:国税庁「給与所得者(従業員)の方へ(令和4年分)」

申告書は、以下の手順で書類を記入します。

- 氏名や住所などを記入する

- 住宅借入金等の年末残高や控除額などを記入する

住宅借入金等の年末残高は、借入先の金融機関から送付される「住宅取得資金に係る借入金の年末残高等証明書」で確認しましょう。控除額(住宅借入金等特別控除額)は、申告書の記載内容にしたがって記入を進めることで計算が可能です。

年末調整が必要な人と不要な人

会社員や公務員など給与所得者の全員が、年末調整の対象になるわけではありません。なかには給与所得者であっても、確定申告が必要になる場合もあります。

年末調整の対象になる人

年末調整が必要になるのは、次のいずれかに該当する人です。

- 会社に1年を通じて勤務している

- 災害減免法の規定により、その年の給与に対する所得税および復興特別所得税の源泉徴収について徴収猶予や還付を受けた

- 死亡により年の中途で退職した

- 重度の心身障害などで退職し、年内の再就職が見込めない

- 12月中に給与を受け取ってから退職した

- 年間の給与総額が103万円以下だった

- 年の途中で転勤などで国外に居住することになった

※参考:国税庁「No.2665 年末調整の対象となる人」

上記のいずれかに該当しているのであれば、1年を通じて会社などに勤めた人だけでなく、 年の途中で就職して年末まで勤務している(青色事業専従者も含む)人や、配偶者の扶養内で働いている人も年末調整の対象となります。

また、退職や転勤の状況によっては、前の職場で年末調整しなければならないケースもあります。職場から離れた場所に住んでいる場合は、郵送などで手続きすることになるので、余裕を持って書類を提出できるようにしておきましょう。

年末調整が不要な人

一方で、次のいずれかに該当する人は、年末調整が不要です。

- 年内の給与収入が2,000万円を超えている

- 1か所から給与の支払を受けている人で、給与所得および退職所得以外の所得の金額の合計額が20万円を超える

- 2か所以上から給与の支払を受けている人のうち、給与の全部が源泉徴収の対象となる場合において、年末調整されなかった給与の収入金額と給与所得および退職所得以外の所得金額との合計額が20万円を超える

- 災害減免法で源泉所得税の徴収猶予や還付を受けている

- 同族会社の役員などで、その同族会社から貸付金の利子や資産の賃貸料などを受け取っている

- 源泉徴収義務のない者から給与等の支払を受けている

- 退職所得について正規の方法で税額を計算した場合に、その税額が源泉徴収された金額よりも多くなる

※参考:国税庁「No.1900 給与所得者で確定申告が必要な人」

会社員や公務員であっても、年収や勤務先の数などによっては確定申告が必要となります。

年末調整の書類を提出し忘れたときの対処方法

年末調整は、仕事やプライベートの忙しい時間を縫って書類を作成しなければならないので、「うっかり必要書類を提出し忘れた」といったことが起こる可能性があります。必要書類の提出を忘れた場合、まずは会社の担当者に確認しましょう。

年末調整の手続きがまだ終わっていなければ、必要書類の提出を受け付けてもらえるので、気づいた時点で早めに相談することが大切です。

もし会社が年末調整を終えていた場合は、翌年の確定申告で必要書類を添付して申告しましょう。確定申告の期限は、翌年の2月15日〜3月15日までです。

まとめ

年末調整の必要書類は、以下の通りです。

必要書類

・給与所得者の扶養控除等(異動) 申告書

・給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

・給与所得者の保険料控除申告書

上記の書類は、基本的に自分自身で記入しなければなりません。

また、生命保険料控除証明書や地震保険料控除証明書など、受けようとする控除の種類によって添付すべき書類も変わるので、提出期限に間に合うよう余裕を持って用意しましょう。

保険コンパスなら、何度でも相談無料です!

宮里 恵

(M・Mプランニング)

保育士、営業事務の仕事を経てファイナンシャルプランナーへ転身。

それから13年間、独身・子育て世代・定年後と、幅広い層から相談をいただいています。特に、主婦FPとして「等身大の目線でのアドバイス」が好評です。

個別相談を主に、マネーセミナーも定期的に行っている他、お金の専門家としてテレビ取材なども受けています。人生100年時代の今、将来のための自助努力、今からできることを一緒に考えていきましょう。