海外旅行中、「海外旅行保険」を用意しておくことで不測の事態に備えることができます。海外旅行保険の加入方法はいくつかありますが、 クレジットカードに付帯している海外旅行保険があることはご存知でしょうか。

- ■ 調査概要

- 調査対象者:普段からクレジットカードを使用している人

- 有効回答数:200人

- 調査期間:2022年8月10日~8月17日

- 調査方法:編集部の独自調査

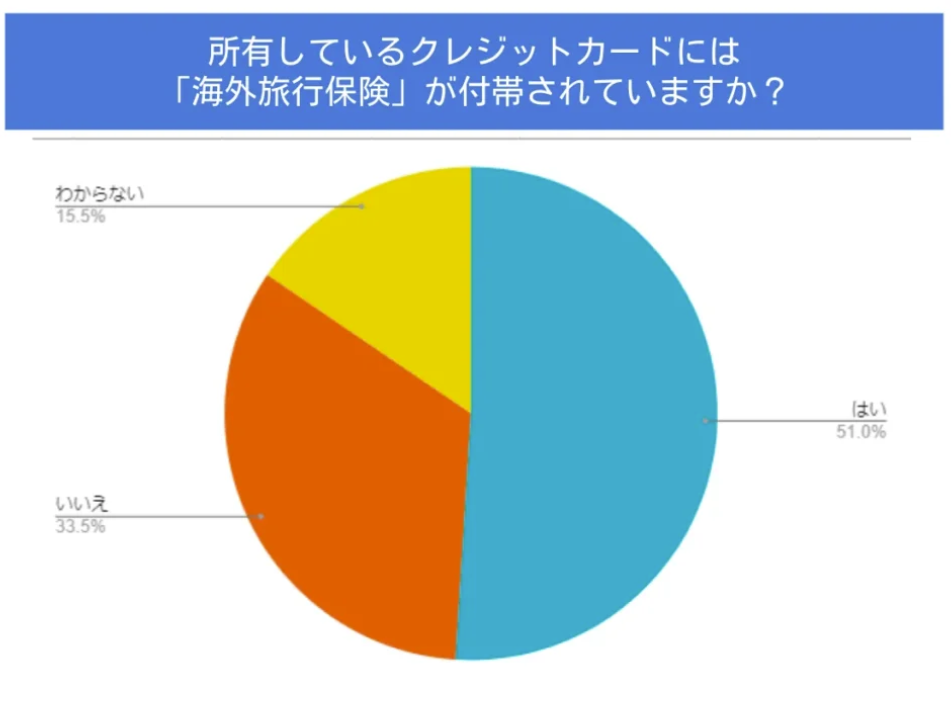

編集部の独自調査によると、クレジットカードを所有している200人のうち「海外旅行保険が付帯されている」と答えた人の割合は、全体の51.0%であることがわかりました。

一方、付帯していないと答えた人は残りの33.5%、 付帯しているかどうかわからないと答えた人は15.5%でした。

そこでこの記事では、海外旅行保険付きクレジットカードの種類と特徴、補償が自動付帯している場合とそうでない場合の違い、 補償内容や賢く使うポイントについて詳しく説明します。

海外旅行保険付きクレジットカードの種類と特徴

海外旅行保険付きのクレジットカードを作っても、 すべてのカードで自動的に補償を受けられるわけではありません。 クレジットカードで海外旅行保険を使うには、以下2種類の付帯条件があります。

- 自動付帯

- 利用付帯

自動付帯

自動付帯とは、クレジットカードを所有しているだけで自動的に海外旅行保険の補償を受けられる方法です。海外旅行保険が自動付帯されているクレジットカードさえあれば、別途申込みは必要なく、自動的に保険が適用されます。

クレジットカードを作るだけで海外旅行保険に加入できるのは、大きなメリットです。一度カードを発行すれば、 クレジットカードを忘れて海外旅行に出かけても補償を受けられます。

デメリットは、後述する「利用付帯」やクレジットカード以外の海外旅行保険より補償が少ない可能性があることです。また、クレジットカード会社が定める保険適用期間(多くの場合最大90日間)を過ぎると、 保険金を請求しても支払いの対象とはならない点に注意が必要です。

利用付帯

利用付帯とは、クレジットカード会社が定める条件をすべて満たせば保険が適用されるタイプの海外旅行保険です。利用付帯の場合は、クレジットカードを作るだけで自動的に海外旅行保険が付帯されるわけではありません。

海外旅行保険の適用を受けるには、クレジット決済で下記のような支払いをおこなう必要があります。

一般的な利用付帯の条件例

・海外旅行時の航空券の支払い

・海外旅行時、自宅から空港までに利用する公共交通機関の利用料金

・海外旅行パッケージツアーの代金

・海外旅行先の公共交通機関の利用料金

上記はあくまで一般例です。具体的にどのような決済をすれば海外旅行保険が適用されるかは、 保険会社によって異なります。

任意で加入する海外旅行保険との違い

海外旅行保険の加入方法は、空港や旅行会社を通じて任意で加入する方法と、クレジットカードに付帯される海外旅行保険を利用する方法があります。任意で加入する方法は保険料の支払いが必要ですが、クレジットカード付帯の海外旅行保険には保険料がかかりません。そのため、「補償範囲の広さ」という違いがあります。

たとえば、クレジットカードに付帯される海外旅行保険の場合、所定の条件を満たさなければ保険が適用されない場合があります。

条件と補償範囲をしっかり理解しておかなければ、有事の際に補償を受けることができませんが、任意で加入する海外旅行保険は保険料を支払う分、補償範囲を自分で自由に設定できるのがメリットです。自分で必要な補償を取捨選択できるため、 旅行中に生じうる不測の事態に対し、柔軟に備えられます。

また、「補償される金額(保険金額)」にも違いがあり、クレジットカードに付帯される海外旅行保険の多くは、 補償される金額に上限があります。保険に対する保険料がかからない点はメリットですが、場合によっては十分な補償を受けられないというデメリットがある点に留意しましょう。

一方、任意で加入する海外旅行保険であれば、補償額=保険金額を高額に設定することも可能です。 損害額が大きい場合でも保険でカバーしやすくなるのはメリットですが、その分保険料が高くなる可能性がある点に留意しましょう。

保険料がかからないクレジットカードの海外旅行保険と、保険料が必要な任意の海外旅行保険とでは前提条件が違います。保険料と補償内容の兼ね合いを比較したうえで、ご自身にとって適切な方法を選びましょう。

海外旅行保険付きクレジットカードを持つメリット

海外旅行保険付きクレジットカードを持つメリットを見ていきましょう。

海外旅行保険付きクレジットカードを持つメリット

・クレジットカードの年会費に保険料が含まれるケースがほとんど

・海外旅行のたびに加入手続きをする必要がない

・家族を補償対象にすることも可能

クレジットカードの年会費に保険料が含まれるケースがほとんど

海外旅行保険が付帯しているクレジットカードでは、保険料が別途設定されていないケースがほとんどです。

そのため、年会費だけで補償を受けられる点が最大のメリットとも言えるでしょう。

海外旅行のたびに加入手続きをする必要がない

任意で加入する海外旅行保険の場合、 毎回、インターネットや保険代理店などで加入手続きをしなければなりません。

しかし、クレジットカードに付帯される海外旅行保険の場合、 所有していれば保険に加入していることになるので、加入手続きの必要がありません。利用付帯の場合は一定の条件を満たさなければ補償が適用されませんが、自動付帯であれば自動的に補償が適用されます。

家族を補償対象にすることも可能

クレジットカードによっては、 「家族特約」を利用することで、本人だけでなく同行する家族も海外旅行保険の補償対象に含めることができます。家族特約の有無はカード会社によって異なるため注意が必要ですが、特約を付帯できれば、旅行先で家族に万が一のトラブルが発生した場合でも、補償を受けることが可能です。

また、クレジットカード会員の家族が持てる「家族カード」がある場合も、家族会員として本会員とほぼ同程度の補償内容が適用されます。ただし、カード会社によって家族の定義が異なる点には留意しておきましょう。

海外旅行保険付きクレジットカードの補償内容

海外旅行保険付きクレジットカードの補償内容として、次の7つがあげられます。

海外旅行保険付きクレジットカードの補償内容

・傷害死亡

・後遺障害

・傷害治療費用

・疾病治療費用

・個人賠償責任

・救援者費用

・携行品損害

傷害死亡

傷害死亡では、「海外旅行中に急激かつ偶然発生した事故によるケガ」が原因で、 事故が生じた日から一定期間内に保険の対象者(被保険者)が死亡した場合に保険金が支払われます。

支払い期間としては、事故が発生した日からその日を含めて180日程度が一般的です。

保険の適用と判断された場合、あらかじめ設定されている傷害死亡保険金額が死亡保険金の受取人に支払われます。 もし死亡保険金の受取人が設定されていなければ、被保険者の法定相続人に支払われることになります。

後遺障害

後遺障害では、傷害死亡と同様に「 海外旅行で急激かつ偶然発生した事故によるケガ」によって身体に障害を被り、後遺障害が生じた場合に保険金が支払われます。

被保険者に支払われる保険金額は後遺障害の程度に応じて変わり、 あらかじめ設定した後遺障害保険金額に対して所定の割合を乗じた金額を受け取るのが一般的です。

傷害治療費用

傷害治療費用では、「海外旅行の行程で生じた急激かつ偶然の事故によるケガ」で医師による治療を受けた場合、 事前に設定した傷害治療費用保険金額を限度額として被保険者が支払った費用を補償してくれます。

しかし、傷害治療費用の支払い対象となるのは、 事故の日から所定の期間内に生じた費用に限られるため、治療期間によっては十分な補償を受けられない場合があります。

安心して治療に専念するためにも、 どれくらいの期間が補償対象になるかをあらかじめ確認しておくことが大切です。

疾病治療費用

疾病治療費用では、海外旅行中に発生した病気に対して医師による治療を受けた場合に、 事前に設定した疾病治療費用保険金額を限度として支払った金額が補償されます。

補償対象となる疾病の条件として、一般的に次の3つが挙げられることが多いです。

- 海外旅行中に発病した病気で医師の治療を受けたとき

- 帰国後72時間以内に発病した病気で医師の治療を開始したとき

(原因が旅行行程開始前または終了後に発生したものは除く) - 海外旅行中に感染した所定の感染症で、帰国後所定の期間内に医師の治療を受けたとき

ただし、傷害治療費用と同様に、補償を受けられるのは決められた期間内に限定されます。 治療が長期化すると経済的な損失を十分にカバーできないかもしれません。

また妊娠や出産、早産や流産に基づく病気は補償の対象外になるケースが多いので、 事前に詳細を確認しておきましょう。

個人賠償責任

個人賠償責任とは、海外旅行中に生じた法律上の損害賠償責任に備えるための保険です。損害賠償責任が発生する事例には、次のような事例が考えられます。

- 海外旅行先の買い物で、店舗の商品や他人の所有物を偶然の事故で破損してしまった

- 海外旅行先のさまざまなアクティビティ中に他人とぶつかってケガをさせてしまった

このように、自分が負うケガだけでなく、他人の体や物に損害を生じさせ、訴訟を起こされる可能性もあります。

場合によっては多額の賠償金を命じられることもあるので、海外旅行保険で備えておく重要性は高いといえるでしょう。

救援者費用

救援者費用は、海外旅行中に被保険者が遭難したときの救助費用や、 入院によって家族が現地に足を運ぶ際の渡航費用などを補償してくれます。

また、海外旅行中に発生したケガや病気によって被保険者が死亡した際の遺体処理費用や、家族が現地に来たときの諸雑費なども補償されます。

携行品損害

携行品損害は、海外旅行中に生じうる「盗難」「破損」といった事故によって、 被保険者の身の回り品に損害が発生した場合に受けられる補償です。

補償対象となる携行品として、次のものがあげられます。

補償対象となる携行品

・パソコン

・時計

・スーツケース

・航空券

・パスポート

・お土産

海外旅行では、慣れない地域で移動を繰り返すことが多いので、 身の回りに損害が生じるリスクが高くなります。 大切な荷物に生じうる不測の事態にしっかり備えておくと、安心して旅行を楽しめるでしょう。

クレジットカードの海外旅行保険を上手に使うポイント

さまざまな補償を受けられるクレジットカードの海外旅行保険ですが、 より有効に活用するためのポイントを解説します。

旅行保険を上手に使うポイント

・複数の補償を合算できる場合がある

・保険金が支払われないケースを知っておく

・保険金の請求方法を知っておく

複数の補償を合算できる場合がある

クレジットカードに付帯される海外旅行保険の多くは、「傷害死亡」「後遺障害」の補償限度額が2,000万円程度に設定されています。その他の「傷害・疾病治療費用」についても限度額が設定されているため、場合によっては経済的な損失をしっかりカバーできないかもしれません。

ただし、「障害死亡」と「後遺障害」以外の 「障害・疾病治療費用」や「救援者費用等」、「個人賠償責任」や「携行品損害」のように、 補償項目によっては複数のクレジットカードの補償額(保険金額)を合算できる場合があります。

うまく組み合わせることで補償を手厚くできるので、海外旅行保険に行く際は、 各クレジットカードに設定されている補償額を確認しておきましょう。

保険金が支払われないケースを知っておく

クレジットカードに海外旅行保険が付帯されていても、 トラブルが生じた状況によっては保険金が支払われない場合(免責事項)があります。

たとえば、故意に他人を傷つけたり、 店舗の商品を壊したりするケースです。 保険の対象になるトラブルはあくまで「急激かつ偶然」であるため、覚えておきましょう。旅行先での飲酒運転や薬物利用運転で発生した事故は、もちろん補償の対象外です。

また、戦争や異常事態が起こっている地域で発生した損害や、 持病の悪化で生じた損害も補償の対象外になる可能性があります。

保険金の請求方法を知っておく

たとえ補償の対象となるトラブルが起きても、正しく請求しなければ保険金を受け取れません。万が一事故が発生したら、なるべく早く保険会社に連絡をして、必要な書類などを確認しましょう。

事故が発生してから30日以内に連絡するよう定めている保険会社が多いのですが、すべての保険会社に当てはまるわけではないので、 事前に確認しておくことをおすすめします。

まとめ

海外旅行保険付きのクレジットカードがあれば、保険の加入手続き不要で海外旅行保険の補償を受けられます。

ただし、カード決済の有無に関わらず自動的に補償が適用される「自動付帯」のものと、所定のカード決済が必要な「利用付帯」がある点に注意が必要です。

クレジットカードは無料かつ利用手続きが不要といった手軽さが魅力ですが、一方で補償額=保険金額が少ない可能性もあります。海外旅行に出かける際は補償の適用条件、補償額や補償の範囲などをよく確認したうえで、状況に応じて任意の海外旅行保険も検討するようにしましょう。

保険コンパスなら、何度でも相談無料です!

宮里 恵

(M・Mプランニング)

保育士、営業事務の仕事を経てファイナンシャルプランナーへ転身。

それから13年間、独身・子育て世代・定年後と、幅広い層から相談をいただいています。特に、主婦FPとして「等身大の目線でのアドバイス」が好評です。

個別相談を主に、マネーセミナーも定期的に行っている他、お金の専門家としてテレビ取材なども受けています。人生100年時代の今、将来のための自助努力、今からできることを一緒に考えていきましょう。