教育資金の貯蓄のために活用される学資保険。 学資保険には「一般生命保険料控除」が適用でき、住民税や所得税などを減税することができます。 ただ、この「一般生命保険料控除」は、適用条件がある上、 確定申告(給与所得者は年末調整)で所定の手続きが必要になります。

本記事では、 学資保険の保険料控除で必要な確定申告の手続きや必要書類などについて詳しく解説いたします。

学資保険とは?

学資保険とは、子供の教育資金を貯めるための生命保険です。 保険料を毎月納めることで、 子供が小学校や中学校などに入学した時期で祝い金が、満期には「満期保険金」が支払われます。

万が一、契約者が死亡あるいは高度障害になった場合でも、 「保険料免除特約」をつけておけば、保障が継続されます。 また、学資保険では加入時に保険金の受け取りの時期や方法、 保険料の払込期間を選択することができ、入学のタイミングに合わせて受け取るようにしたり、 子供が卒業するまでの貯蓄として積み立てたりなど、用途に合わせて設定ができます。

学資保険にかかる税金の種類

学資保険を受け取る時には税金が発生します。 契約者、被保険者、受取人の関係、受け取り方法によってかかる税金の種類が異なります。

所得税(一時所得)

契約者と受取人が同一で、 かつ満期保険金や祝い金などを一括で受け取った際には、所得税(一時所得)扱いとなります。

具体例:契約者:父、被保険者:子、受取人:父 受け取り方法:一括

ただし、一時所得には50万円の特別控除があり、 満期保険金や祝い金から払込保険料総額を引いた額が50万を超えない分は非課税となります。

所得税(雑所得)

契約者と受取人が同一で、 かつ学資保険を毎年受け取る形にしている(学資年金とも)場合は、所得税(雑所得)扱いとなります。

具体例:契約者:父、被保険者:子、受取人:父 受け取り方法:分割

年末調整をしている給与所得者は、雑所得が年間20万円までは、 確定申告は不要になるため、雑所得が他になければ基本的には税金はかかりません。 個人事業主やフリーランスの場合は、受取人のほかの雑所得と合わせて計算されます。

贈与税

契約者と受取人が異なる場合は、贈与税扱いとなります。 贈与税には年間110万円の基礎控除があり、110万円を超えた分から課税されます。

具体例:契約者:父、被保険者:子、受取人:母 受け取り方法:分割 または 一括

学資保険で税負担が軽くなる!生命保険料控除とは?

学資保険で保険料を収めている場合、生命保険料控除が適用されます。

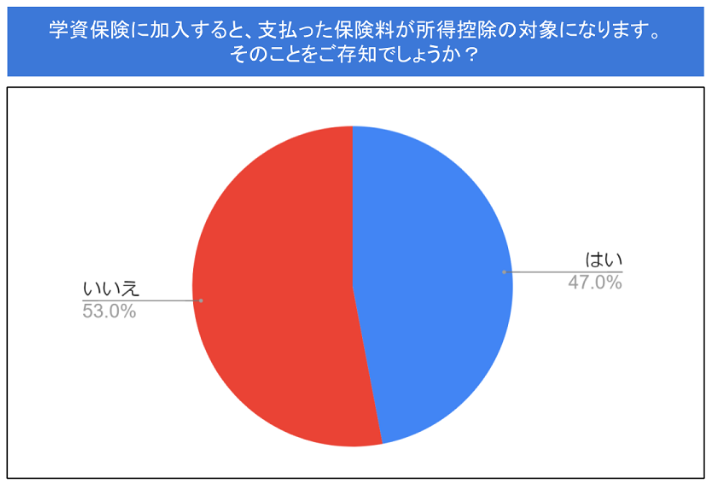

特に学資保険は生命保険と認識していない人も少なくないようで、 控除ができることを知らない人も多いようです。 子供がいて学資保険に未加入の方を対象に行った独自調査では「学資保険の保険料が所得控除の対象になることを知っていたか?」という質問に対し、 「はい」が47.0%、「いいえ」が53.0%と知らない人の割合が多いことが明らかになりました。

生命保険料控除とは?

生命保険料控除とは、支払った保険料に応じて減税される制度です。 この制度は、2012年1月1日に改正され、2011年12月31日までに契約した生命保険は改正前の旧制度が適用されます。

新制度では、一般生命保険料控除に含まれていた介護医療保険料控除が新設され、 また控除額と上限額も改定されました。

住民税(改正前)

| 年間の支払保険料 | 控除金額 |

| 15,000円以下 | 払込保険料全額 |

| 15,000円超40,000円以下 | 払込保険料×1/2+7,500円 |

| 40,000円超70,000円以下 | 払込保険料×1/4+17,500円 |

| 70,000円以上 | 一律35,000円 |

住民税(改正後)

| 年間の支払保険料 | 控除金額 |

| 12,000円以下 | 払込保険料の全額 |

| 12,000円超32,000円以下 | 払込保険料×1/2+6,000円 |

| 32,000円超56,000円以下 | 払込保険料×1/4+14,000円 |

| 56,000円以上 | 一律28,000円 |

参照:税金の負担が軽くなる「生命保険料控除」|公的財団法人 生命保険文化センター

所得税(改正前)

| 年間の支払保険料 | 控除金額 |

| 25,000円以下 | 払込保険料全額 |

| 25,000円超50,000円以下 | 払込保険料×1/2+12,500円 |

| 50,000円超100,000円以下 | 払込保険料×1/4+25,000円 |

| 100,000円以上 | 一律50,000円 |

所得税(改正後)

| 年間の支払保険料 | 控除金額 |

| 20,000円以下 | 払込保険料全額 |

| 20,000円超40,000円以下 | 払込保険料×1/2+10,000円 |

| 40,000円超80,000円以下 | 払込保険料×1/4+20,000円 |

| 80,000円以上 | 一律40,000円 |

参照:税金の負担が軽くなる「生命保険料控除」|公的財団法人 生命保険文化センター

控除限度額

| 保険料控除が1種類 | 保険料控除が2種類 | 保険料控除が3種類 | ||

| 新制度 | 所得税 | 40,000円 | 80,000円 | 120,000円 |

| 住民税 | 28,000円 | 56,000円 | 70,000円 | |

| 旧制度 | 所得税 | 50,000円 | 100,000円 | ー |

| 住民税 | 35,000円 | 70,000円 | ー |

※新制度の場合、対象となる保険は一般生命保険・介護医療保険・個人年金保険の3種類

※旧制度の場合、対象となる保険は一般生命保険・個人年金保険の2種類

参照:税金の負担が軽くなる「生命保険料控除」|公的財団法人 生命保険文化センター

一般生命保険料控除

受取人が契約者または配偶者、その他の親族(6親等以内の血族と3親等以内の姻族)である保険が対象となります。 保険会社の商品に限らず、かんぽ生命、農業協同組合(JA)や漁業協同組合(JF)、生活協同組合(生協)の共済も対象です。 死亡保険、学資保険などが該当します。

介護医療保険料控除

2012年1月1日より、一般生命保険料控除から分岐して新設されました。 そのため、旧契約の場合は一般生命保険料控除の適用を受けることになります。 医療保険、がん保険、介護保険などが該当します。 死亡保障と介護保障・医療保障を兼ねた組込型保険は、 法令などに基づいて一定の条件を満たす場合に「介護医療保険料控除」の対象となります。 なお、新制度からは新傷害特約や災害割増特約など傷害のみに起因して支払われる保険に関しては対象外となります。

個人年金保険料控除

個人年金保険料控除は、個人年金保険料税制適格特約の特約をつけていて、かつ

- 受取人が契約者と同一または配偶者である

- 年金受取人と被保険者が同一である

- 保険料払込期間が10年以上(一時払いは対象外となります)

- 確定年金や有期年金の場合、受取開始が60歳以降で、かつ受取期間が10年以上

の条件を満たした場合に適用されます。

また、株式や債券の運用実績で受け取る年金額が決まる「変額個人年金保険」は、 個人年金保険料控除ではなく、一般生命保険料控除に該当するので、間違いないように注意しましょう。

確定申告で生命保険料を控除する方法

生命保険料控除は、給与所得者の場合は年末調整、 個人事業主の場合は確定申告で控除申請を行います。 年末調整で申請を忘れてしまった、期限までに間に合わなかった場合は、 自主的に確定申告をする必要があります。 ちなみに、配偶者名義の学資保険でも本人が保険料支払いをしている場合は控除申請は可能です。

提出時期

確定申告の提出時期は通常2月16日〜3月15日です。 しかし、2020年(2019年度)はコロナウィルスの影響により、 「新型コロナウイルス感染症緊急経済対策における税制上の措置」が例外適用され、申告の猶予が認められています。

必要書類

生命保険料控除をする場合、以下の書類が必要となります。

- 確定申告書B(年末調整を忘れた給与所得者の方は確定申告書Aが必要)

- 生命保険料控除証明書

- 印鑑・通帳

- (給与所得者の方は源泉徴収票)

生命保険料控除証明書は、毎年10月中旬から10月下旬に順次送付されます。 確定申告の際には必ず添付を忘れないようにしましょう。

確定申告書Bの記入方法

確定申告書Bの第一表と第二表にそれぞれ記載する必要があり、まず第二表から記載します。 第二表の「新生命保険料の計」または「旧生命保険料の計」という箇所に、 一般生命保険料控除で対象となった保険料の総額を記載します。 次に、第一表の「生命保険料控除」の部分に、 その年に控除の対象となった保険料の総額を記入します。 第一表は、学資保険などの一般生命保険料控除だけでなく、 介護医療保険料控除、個人年金保険料控除も含むので注意しましょう。

生命保険料控除証明書と生命保険料控除申告書の違いは?

生命保険料控除証明書は、契約者宛に毎年10月中旬〜下旬に送られるハガキのことをいいます。 その証明書をつけて、給与所得者は年末調整の際に「給与所得者の保険料控除申告書」に記入して、提出します。 個人事業主の方は、第一表と第二表の生命保険料控除の欄に記入して、 生命保険料控除証明書のはがきを添付して提出するのが通常です。

給与所得者の保険料控除申告書の記入方法

保険料控除申告書は、給与所得者のみ記入の必要がある書類となります。 「生命保険料控除」「地震保険料控除」「社会保険料控除」「小規模企業共済等掛金控除」と項目がありますが、 学資保険の場合は、「生命保険料控除」の箇所に記載します。 記載内容は「生命保険料控除証明書」に書かれている内容を転記すれば問題ありません。

無職でも確定申告は必要?

基本的に、無職であれば所得がないので申告の必要はありませんが、 例えば年度途中で退職した場合、年金(雑所得扱いとなるため)を受給している場合、 ふるさと納税をしている場合は申告が必要となります。

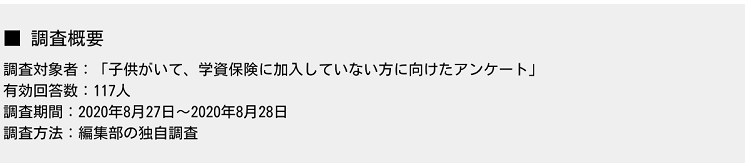

学資保険で確定申告をする際の注意点

学資保険で確定申告する際には、契約時期によって控除額が異なること、 控除上限額や適用条件があることを理解しておきましょう。

契約時期によって控除額が異なる

2012年1月1日より、生命保険料控除制度が改正されました。 それに伴い、控除額も異なります。 改定前に契約された方で更新をしていない方は、 旧契約のままの控除額ですが、更新や新しく加入した保険に関しては新契約が適用されます。

控除には上限がある

学資保険の場合は、一般の生命保険料に該当することがほとんどです。 そのため新制度の場合は、所得税が40,000円、住民税が28,000円、 旧制度の場合は、所得税が50,000円、住民税が35,000円が上限となっており、それ以上は適用外となります。

保険期間が5年未満の場合は控除対象外になることも

保険期間が5年未満の学資保険を含む貯蓄保険は控除対象外になる可能性があります。 申請の前に控除の対象か必ず保険会社に確認をしましょう。

第三者が受取人の場合は控除できない

学資保険の受取人を第三者にしている場合、一般生命保険料控除の対象外となります。 第三者には、血縁関係のない人物だけではなく、 婚姻関係のない元妻や元夫、内縁の妻や夫なども含むので注意しましょう。

まとめ

生命保険料控除における確定申告の手続きは、そこまで複雑ではありませんが、控除額がどのくらいか、 そもそも加入している学資保険が控除適用なのかといった判別は専門的な知識がないと難しいかもしれません。

生命保険料控除は税金の負担を減らせて、安心して子供の教育資金を蓄えることができます。 本記事で、学資保険の生命保険料控除の特徴や申請方法を理解し、忘れずに確定申告を行いましょう。

保険コンパスなら、何度でも相談無料です!

COMPASS TIMES

編集部

保険やお金に関するコラムはもちろん、身近な病気から最先端医療まで、様々な分野で活躍する名医へのインタビュー記事を集めた「名医の羅針盤」など幅広く特集。

■保険とお金のご相談は保険コンパスへ■

保険コンパスでは、経験豊富なコンサルタントがお客様のご意向をお伺いし、数ある保険の中から最適なプランをご提案いたします。