「30代女性は生命保険に加入している人が多いのだろうか」「どんな保険があってどのように選べばよいのか」と悩む女性は少なくありません。

30代女性は多くの人が保険に加入しています。しかし多くの人が加入しているから生命保険を契約するのではなく、必要性を理解し、自分に合った保険を選択することが大切です。

この記事では30代女性の生命保険加入率や保険に加入しないリスク、おすすめの保険などを詳しく解説します。生命保険を考えるうえで重要な公的保障についてもわかりやすく解説しているので、ぜひ参考にしてください。

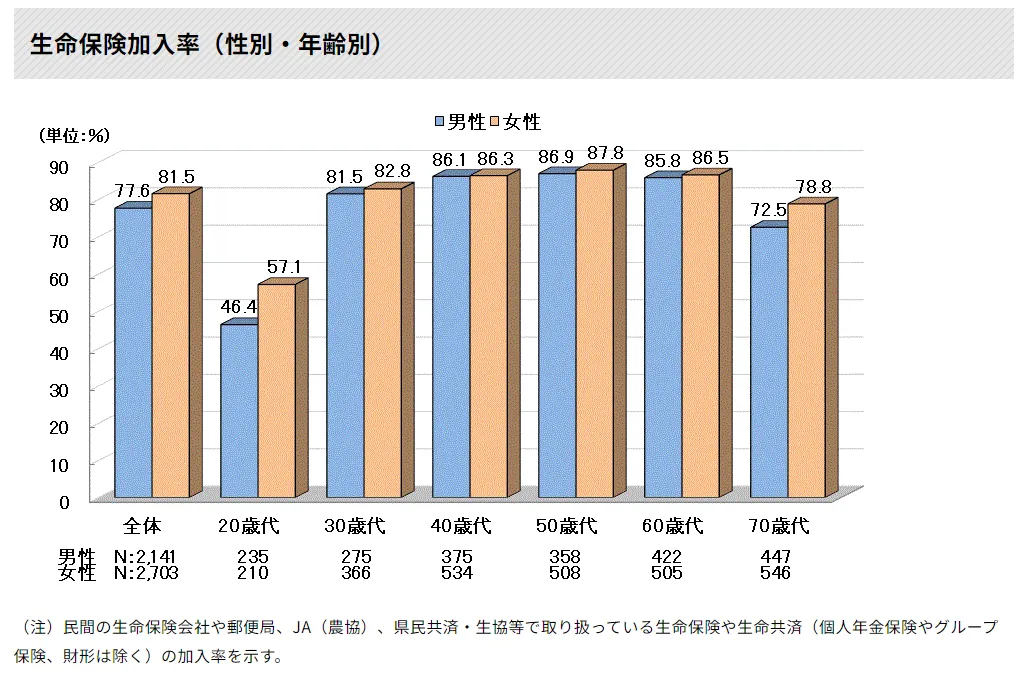

30代女性の生命保険加入率

出典:公益財団法人 生命保険文化センター「生活保障に関する調査2022(令和4)年度」より

生命保険文化センター「生活保障に関する調査2022(令和4)年度」によると、30代の女性の生命保険加入率は82.8%に達しています。これは20代女性の保険加入率が57.1%であることと比較して、大きな増加を示す数値です。

この調査から、30代になると多くの女性がさまざまなリスクに備えるために生命保険に加入していることが分かります。

30代では、家族を持つことやキャリアの安定など、生活の変化によって保険への関心が高まる傾向があるといえるでしょう。

保険別の加入率

生命保険文化センターが実施した「生活保障に関する調査2022(令和4年度)」によると、30代女性の保険別の加入率は次のとおりです。

| 保険の種類 | 加入率 |

| 医療保険 | 72.4% |

| がん保険 | 46.40% |

| 個人年金保険 | 23.00% |

出典:公益財団法人 生命保険文化センター「生活保障に関する全国実態調査(令和4年度)」P71.77.129をもとに作成

これらの調査から30代女性の多くは、病気やけがのときに給付金が受け取れる「医療保険」への加入に重きを置いていることが分かります。また、がん保険も約5割近い人が加入しており、がんに対しても2人に1人は備えています。

30代女性の生命保険料の平均額

同調査によれば、30代女性が年間で支払う生命保険料の平均は14万円です。これを月額に換算すると、およそ1万2000円を支払っていることになります。

国税庁のデータによると、平均給与が30歳~34歳は338万円、35歳~39歳は333万円です。つまり、年収の約4%を保険料にあてている計算になります。

民間の保険料は年収の5~7%が目安と言われており、30代女性はこの数値をやや下回りますが、理想に近い保険料金だといえるでしょう。

出典:公益財団法人 生命保険文化センター「生命保険に関する全国実態調査(令和4年度)」P203

出典:国税庁「令和4年分 民間給与実態統計調査」P21

30代女性の生命保険の必要性

「多くの人が生命保険に加入しているから、とりあえず加入しておこう」と考えるのではなく「なぜ生命保険が必要なのか」「なぜ生命保険の加入率が高いのか」を考えることが大切です。

例えば、万一の事態があった場合、十分な貯蓄がある人には生命保険が不要なこともあります。しかし貯蓄が十分でない場合、自身や家族の生活費、将来の資金不足のリスクが生じる可能性があるのです。

このように貯蓄が不十分な場合のリスクを考慮することが必要です。次項では、生命保険に加入しないことによる具体的なリスクについて詳しく解説します。

30代女性が生命保険に加入しないリスク

30代女性が生命保険に加入しないリスクは、以下のとおりです。

- けがや病気で収入が減少するリスク

- 遺族が経済的に困窮するリスク

- 老後資金が不足するリスク

それぞれ詳しくみていきましょう。

けがや病気で収入が減少するリスク

30代の女性が医療保険やがん保険に加入していない場合、入院が必要になった際の経済的なリスクが増大します。特に長期の入院や手術が必要な場合、医療費や生活費の負担が大きくなる可能性が高いでしょう。

たとえば入院すると、その期間は働けなくなるため、結果として収入が減少する可能性があります。また専業主婦だという場合でも、育児や介護などをしていれば入院中は民間サービスに頼らなければならないかもしれません。

このように、医療保険は入院や手術による経済的な負担を軽減してくれる役割があります。

遺族が経済的に困窮するリスク

独身で、万一の事態で経済的な面で困る人がいない場合は死亡保障はそれほど必要ないかもしれません。しかし、結婚していたり子どもがいたりする場合は、死亡保障のある保険に未加入だと、遺族が経済的に困難な状況に陥るリスクがあります。

例えば、会社員や公務員の夫が亡くなった際には、妻には遺族厚生年金を生涯にわたって受け取ることが可能であり、中高齢寡婦加算も適用されます。

しかし、妻が亡くなった場合、夫が55歳未満の場合は遺族厚生年金を受け取れず、受給できるのは子どものみとなります。

このことから、妻が亡くなった際の遺族年金は、夫が亡くなった場合よりも少ないことがわかります。共働きであれば家計に直撃しますし、専業主婦だった場合でも子どもがいれば、シッターや家事代行が必要になるかもしれません。

生命保険に加入していれば、このような経済的なリスクを軽減することが可能です。

老後資金が不足するリスク

令和5年時点での老齢基礎年金は月額6万6250円となっており、夫婦2人の場合、老齢基礎年金と老齢厚生年金の平均金額は月額22万4482円です。

しかし、総務省「家計調査報告2022年(令和4年)平均結果の概要」によると65歳以上の夫婦のみ無職世帯の生活費は月平均31万2355円です。このように公的年金だけでは、老後の生活費が不足する可能性が高いといえるでしょう。

そのため、貯蓄が必要とされており、老後は貯蓄を取り崩しながら生活していくことが予想されます。

ところが、病気やけがで長期間の入院が必要になった場合、老後のために貯めていたお金を使わなければならざるを得ない状況になるかもしれません。また、保険料は年齢に比例して上がっていきます。いずれ入ればいいと思っていても、いざ入ろうとしたときには保険料が高額になってしまう可能性もあります。

30代女性であれば、40代や50代に比べて保険料は安いことがほとんどですので、早めに病気やケガに備えておくという選択を検討してみましょう。

出典:日本年金機構「令和5年4月分からの年金額等について」P19

出典:総務省「家計調査報告家計 収支編 2022年(令和4年)平均結果の概要」

30代女性が生命保険に加入するメリット3つ

30代女性が生命保険に加入する場合、リスクに備えられるだけでなく、以下の3つのメリットを得られます。

- 希望する保険に加入できる可能性が高い

- 保険料が安い

- 生命保険料控除が受けられる

それぞれ詳しく解説します。

希望する保険に加入できる可能性が高い

生命保険への加入を考える際、健康状態の告知が必要な場合があります。30代になると、一般的に病気のリスクも高まる傾向にあり、もし加入を希望するタイミングで病気が見つかれば、希望する保険への加入が難しくなります。特に、妊娠や出産を望む女性の場合、妊娠中は保険加入が制限されることもあるため、早めの加入が望ましいです。

そのため、30代女性には、健康なうちに生命保険に加入しておくと安心です。早期の保険加入は、年齢や健康状態による制限を回避し、自分に合った保険を選択できます。

保険料が安い

30代の若いうちに保険に加入することは、長期的に見て保険料を節約する上でもメリットといえます。例えば、某保険会社のプランで、年齢ごとにどのように保険料が変化するのか確認してみてみましょう。

条件:性別:女性/入院日額:5000円/終身医療保険

| 年齢 | 月額保険料 |

| 30歳 | 1920円 |

| 35歳 | 1960円 |

| 40歳 | 2060円 |

※あくまでも一例です。実際の年齢、保障の内容で金額は変動いたします

このように、年齢が低いと保険料が安く、年齢を重ねるごとに保険料は徐々に高くなります。そのため、若いうちに保険に加入することで、将来的な保険料の負担を軽減できるのです。

生命保険料控除が受けられる

生命保険料控除とは、契約者が払い込んだ生命保険料に基づいて、その年の所得から一定額を差し引ける制度です。これにより、税金の負担を軽減することが可能です。

生命保険料控除には「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」の3種類があり、それぞれ異なる保険種類に適用されます。

| 保険料控除の種類 | 対象となる保険商品例 |

| 一般生命保険料控除 | 定期保険、収入保障保険、終身保険、学資保険 など |

| 介護医療保険料控除 | 医療保険、がん保険、就業不能保険、介護保険 など |

| 個人年金保険料控除 | 「個人年金保険料税制適格特約」が付加された個人年金保険 |

これらの控除を利用することで、税金の負担を軽減し、効率的な節税対策となります。

30代女性が生命保険に加入するデメリット2つ

30代女性が生命保険に加入するデメリットは、以下の2つです。

- 支出が増える

- 必要な保障が変化する可能性がある

それぞれ詳しくみていきましょう。

支出が増える

保険に加入すると定期的な保険料の支払いを伴うため、毎月の家計にも当然ながら影響します。

支出が増える分、加入する際には自分にとって本当に必要な保障内容を理解し、生活費に大きな負担をかけない範囲で保険料を決定することが重要です。

保険での無理な支出は避け、自分の経済状況に合わせた適切な保険選びが大切です。

必要な保障が変化する可能性がある

30代は、結婚、出産、家族構成の変化など、人生の大きな変化が多い時期です。これらの変化は、加入している保険の必要性や適切性に影響を与える可能性があります。例えば独身のときに加入した保険は、家庭を持ったあとでは不十分な保障となる可能性が高いです。

さらに、医療技術の進歩により、保険商品もアップデートされるため、過去の契約内容が現在のニーズに合わなくなる可能性もあります。

そのためライフイベントが発生するたびに保険を見直すことが重要です。定期的に保障内容を見直すことで30代で加入した保険が、結婚や出産、子どもの成長など、人生のさまざまな段階に対応できるようになります。

30代女性におすすめの生命保険の種類

30代女性に特におすすめの生命保険の種類は、以下のとおりです。

- 医療保険

- 死亡保険

- 就業不能保険

- がん保険

- 個人年金保険

- 学資保険

それぞれどのような保障内容なのか解説します。

医療保険

医療保険は、病気やけがで入院や手術が必要になった場合にかかる費用を保障します。入院や手術に対して給付金が出ます。

保険料は治療の種類や契約内容によって異なり、日帰り手術や先進医療など、特定の治療をカバーする特約を選択することも可能です。たとえば女性特有の病気やがんを特約で選択できる商品は多くなっています。

死亡保険

死亡保険は、契約者が亡くなった際に、指定された受取人に保険金が支払われる保険です。30代女性にとって、家族を経済的に守る手段として重要です。

保険金は、家族の生活費の確保、葬儀費用の支払い、子どもの将来の学費などに役立てることが可能です。

万一のときに家族が経済的な困難に直面しないよう、死亡保険は家計の安定と未来の計画を守るための重要な役割を果たします。生活保障のために、特に子どもがいる家庭や一家の大黒柱として働く女性にとって、死亡保険への加入は検討すべき保険といえます。

就業不能保険

就業不能保険は、病気やけがにより働けなくなった場合に、収入の損失をカバーする保険です。

この保険では、一時金や定期的に給付金を受け取ることが可能で、日常生活の維持や経済的な安定に役立ちます。仕事をしている30代の女性は、キャリアの中盤で急な病気やけがにより収入が途絶えるリスクは、大きな影響を及ぼす可能性があるでしょう。

就業不能保険に加入しておけば、そうした状況に直面した際に、金銭的なサポートを受け取れ、経済的な不安から解放されます。

がん保険

がん保険は、がんに特化した保険で、がんと診断された際の治療費、入院費、手術費などに対して給付金が受け取れる保険です。

がんの治療は高額かつ長期的となります。30代の女性でもがんを患う可能性はあり、経済的な負担をもたらす可能性があるでしょう。

がん保険に入っていれば、契約時の保障内容にもよりますが、診断一時金や入院給付金などの給付金があるので安心して闘病できます。

個人年金保険

個人年金保険は、老後の生活資金確保を目的とした保険です。この保険に加入すると、一定期間保険料を支払ったあと、契約した年齢から年金を受け取ることが可能になります。

30代の女性が個人年金保険に加入するメリットは、老後資金を早めに計画できる点です。早期からの加入により、より長期間にわたって資金を蓄積し、安心して老後を迎えられるようになります。

学資保険

学資保険は、子どもの教育費用を準備するための保険です。例えば中学校や高校、大学入学時などの重要なタイミングで給付金を受け取れるため、教育に必要な費用を予め計画することが可能です。

また、契約者である親が万一亡くなった場合、残りの保険料の支払いが免除される特約もあります。これにより、子どもの教育資金を確実に確保し、家族にとっての経済的な負担を軽減することが可能です。

30代女性の生命保険の選び方

「おすすめの保険は理解できたが、どうやって加入する保険を選べばよいかわからない」と思う人も多いでしょう。

30代女性の生命保険の選び方は、以下のとおりです。

- ライフスタイルに合った生命保険を選ぶ

- 掛け捨て型保険と貯蓄型保険の違いを理解しておく

それぞれ解説します。

ライフスタイルに合った生命保険を選ぶ

保険は未婚女性、既婚女性、子どもがいる既婚女性によって必要な保障が異なります。保険を選ぶ際はライフスタイルに合った生命保険を選ぶことが大切となるため、詳しくみていきましょう。

未婚女性

30代の未婚女性は、がん保険や医療保険に注目してみるといいかもしれません。

30代では、女性特有のがんである子宮がんや乳がんのリスクが高まるため、一般的な医療保険に加えて、これらのがんに特化した保険の加入を考慮するとよいでしょう。

女性特有のがん保険は、特定のがんの診断や治療に関連する費用をカバーし、万一の場合でも経済的に安心できます。また、未婚であっても、実家を頼れない場合は、万一の場合に備えて就業不能保険なども検討しておくといいでしょう。

一方で、自分が死亡してしまった場合でも、経済的に困る人がいないのであれば死亡保険の必要性は低いと言えます。

既婚女性

既婚女性の場合、特に共働きの状況では、もし自分に何かあった場合、パートナーの生活が困難になるリスクが高まります。そのため、医療保険に加えて、死亡保険と就業不能保険、収入保障保険の加入を検討することが望ましいです。

死亡保険は万一の際に家族の経済的な負担を軽減し、就業不能保険は病気やけがで働けなくなった場合の収入の損失を補償します。収入保険は死亡したあと年金形式で毎月一定の金額を受け取れる保険です。

一方、専業主婦(主夫)の場合は、共働きに比べて必要とされる保障額が少なくなる傾向があります。家族のライフスタイルや、経済状況に合わせた生命保険を選択することで、安心につながるでしょう。

子どもがいる既婚女性

子どもがいる既婚女性の場合、死亡保障と就業不能保険、収入保障保険の必要性はさらに高まります。共働きの家庭では、日々の生活費に加え、子どもの教育費も考慮に入れる必要があります。このため、子どもがいない家庭と比較して、より高額の保障を準備することが求められます。

また、専業主婦(主夫)がいる家庭でも、万一の際には家事代行サービスや託児サービスなどの追加費用や、パートナーの収入減少のリスクを考慮する必要があります。

ほかにも、学資保険の準備も重要です。子どもの将来の教育費を確保し、家族全体の経済的安全を守るために、子どもがいる既婚女性は適切な保険選びを行いましょう。

学資保険については以下のページで詳しく解説しています。

掛け捨て型保険と貯蓄型保険の違いを理解しておく

生命保険を選ぶ際、掛け捨て型保険と貯蓄型保険の違いを理解することが重要です。掛け捨て型保険は、保障のみを提供し、保険期間が終了した時点で返金がないタイプの保険です。この保険は主にリスクをカバーする目的に特化しており、保険料が低いのが特徴です。

一方で、貯蓄型保険は保障に加えて、一定期間の保険料の払込後に解約返戻金や満期保険金を受け取れます。貯蓄型保険の保険料は掛け捨て型より高めですが、貯蓄要素が含まれているため、将来の資金計画に役立ちます。保険を選ぶ際は、これらの違いを把握し、自分の加入目的に合わせた選択をすることが大切です。

掛け捨て型保険と貯蓄型保険の違いについては以下のページで詳しく解説しています。

30代女性が生命保険を検討する際は公的保障を理解しておく

万一のときには、生命保険だけでなく、以下の公的保障を受け取れます。

- 遺族年金

- 労災保険

- 傷病手当金

- 高額療養費制度

生命保険の保障額を決定する際には、万が一の場合に必要となる金額だけでなく、公的な保障制度から受け取れる金額も考慮することが重要です。このように全体的な保障を理解することで、不要な保険の加入を避け、実際に必要な保障にのみ焦点を当てられます。

遺族年金

遺族年金は、国民年金や厚生年金に加入している人が亡くなったとき、その遺族に経済的な支援を提供する制度です。この年金は配偶者や子どもなど、特定の遺族が受給対象となります。

支給される年金には「遺族基礎年金」と「遺族厚生年金」の2種類があり、故人の年金保険料の納付状況や、配偶者の年齢、子どもの有無および年齢によって受け取れる金額が異なります。そのため、生命保険の必要保障額を検討する際には、自分や家族がどの程度の遺族年金を受け取れるかを考慮し、それをもとに生命保険の保障額を決めることが望ましいです。

労災保険

労災保険は、労働中の事故や通勤時のけがによって被害を受けた労働者とその遺族に対して、経済的な保障を提供する公的な制度です。この保険により、治療費の補償や休業中の補償金などが支給されます。

しかし、自営業者やフリーランスの場合、一般的な労災保険の適用範囲外となります。このため、こうした職業に従事している人々は、別途民間の保険に加入することでリスクをカバーすることが重要です。

労災保険は、事故や怪我による突発的な経済的負担を軽減し、被害者やその家族を保護するための有効な手段ですが、対象職種や業種によって適用の可否が異なるため、あらかじめ確認しておきましょう。

傷病手当金

傷病手当金は、病気やけがで仕事を休む必要がある場合に、労働者の所得の一部を補填するために支給される公的な保障です。この制度は、社会保険に加入している労働者を対象としており、一定期間の休業を経たあとに申請できます。傷病手当金を受け取るためには、以下の条件を満たす必要があります。

- 業務外の事由による病気やけがの療養のための休業であること

- 働けないこと

- 連続する3日間を含み4日以上働けなかったこと

- 休業した期間について給与の支払われていないこと

傷病手当金の額は日給の約3分の2で、最長で1年6ヶ月間支給されます。保険を選ぶ際には、傷病手当金がどれくらいの額になるかを考慮して、適切な保障額を決定することが重要です。

また自営業者やフリーランスの場合、傷病手当金の対象外となるため、会社員よりも手厚い保障を検討することが必要です。これにより、病気やけがで仕事を休むことになった場合でも、経済的に安心して過ごせます。

高額療養費制度

高額療養費制度は、医療費が一定額を超えた場合に患者の負担を軽減するための公的な支援制度です。この制度により、自己負担限度額を超える医療費については、国が費用を負担します。

例えば、以下の条件で治療費が100万円かかった場合、自己負担額がいくらになるのかみてみましょう。

条件:

・70歳未満で月給27万円以上51万5,000円未満の給与所得者

・窓口負担3割

100万円×3割=窓口負担額30万円

自己負担限度額:8万100円+(100万円-26万円7,000円)×1%=8万7,430円

高額療養費(国の負担額):窓口負担額30万円-自己負担限度額8万7,430円=21万2,570円

このように一定の基準に基づいて計算された自己負担額を超える部分は、国が支払うことになります。しかし、この制度はすべての費用をカバーするわけではありません。食事代、差額ベッド代、先進医療にかかる費用などは、高額療養費制度の適用外となります。したがって、これらの費用は患者自身が負担する必要があります。高額療養費制度は、医療費が高額になることによる経済的な負担を軽減するための重要な制度ですが、対象外の費用についても十分に理解しておくことが大切です。

まとめ

30代女性が生命保険を検討する際、自身に必要な保険かどうかを考えましょう。

自身が働いているのかいないのか、配偶者や子どもがいるのかいないのかでも検討する保険や保障の内容は変わってきます。

保険の種類や保障内容は保険会社によっても違います。具体的な保障内容や保険料が知りたいという場合は、ぜひ保険コンパスにご相談ください。最適な保険が選べるようにアドバイスいたします。

保険コンパスなら、何度でも相談無料です!

COMPASS TIMES

編集部

保険やお金に関するコラムはもちろん、身近な病気から最先端医療まで、様々な分野で活躍する名医へのインタビュー記事を集めた「名医の羅針盤」など幅広く特集。

■保険とお金のご相談は保険コンパスへ■

保険コンパスでは、経験豊富なコンサルタントがお客様のご意向をお伺いし、数ある保険の中から最適なプランをご提案いたします。