資産運用や資産形成は、できるだけ早く始めるのがおすすめです。20代のうちから資産運用や資産形成を始めることで、結婚や住宅購入、老後などのライフイベントに必要な資金を準備しやすくなります。

本記事では、20代が資産運用・資産形成をする必要性や失敗を防ぐポイントなどをわかりやすく解説します。

そもそも資産運用とは?

資産運用とは、自分自身が持っている資産を預貯金や投資によって増やしていくことをいいます。預貯金口座にお金を貯めるだけでなく、株式や投資信託などの投資も活用して積極的に資産を増やし、人生において必要となる資金を準備するのが資産運用の目的です。

人の一生では、進学や就職、結婚、住宅購入などさまざまなライフイベントが発生し、まとまった資金が必要になることがあります。なかでも特に高額なのが「教育資金」「住宅購入資金」「老後資金」であり、これらは人生の三大資金ともいわれています。

「老後生活なんてまだ先の話だ」「自分にはまだ家族がいないから、マイホームの購入や子供の教育資金を考えるのは早い」と思われている方もいらっしゃるでしょう。たしかに、ライフイベントがまだ発生しないと考えられる場合、資金を準備する必要性はあまり感じられないかもしれません。

一方で、ライフイベントが発生したときに必要になる資金は、数百万円や数千万円にのぼることもあります。手持ち資金が少ない状態から、数年で資金を準備するのは難しいかもしれません。

必要なときに資金が不足しないようにするためには、20代のうちから少しずつ準備をしていくことが大切です。また20代のうちに、お金を貯めたり投資をしたりする習慣が身についていれば、昇進や転職などで収入が増えたとき、積立額も増やしやすいでしょう。

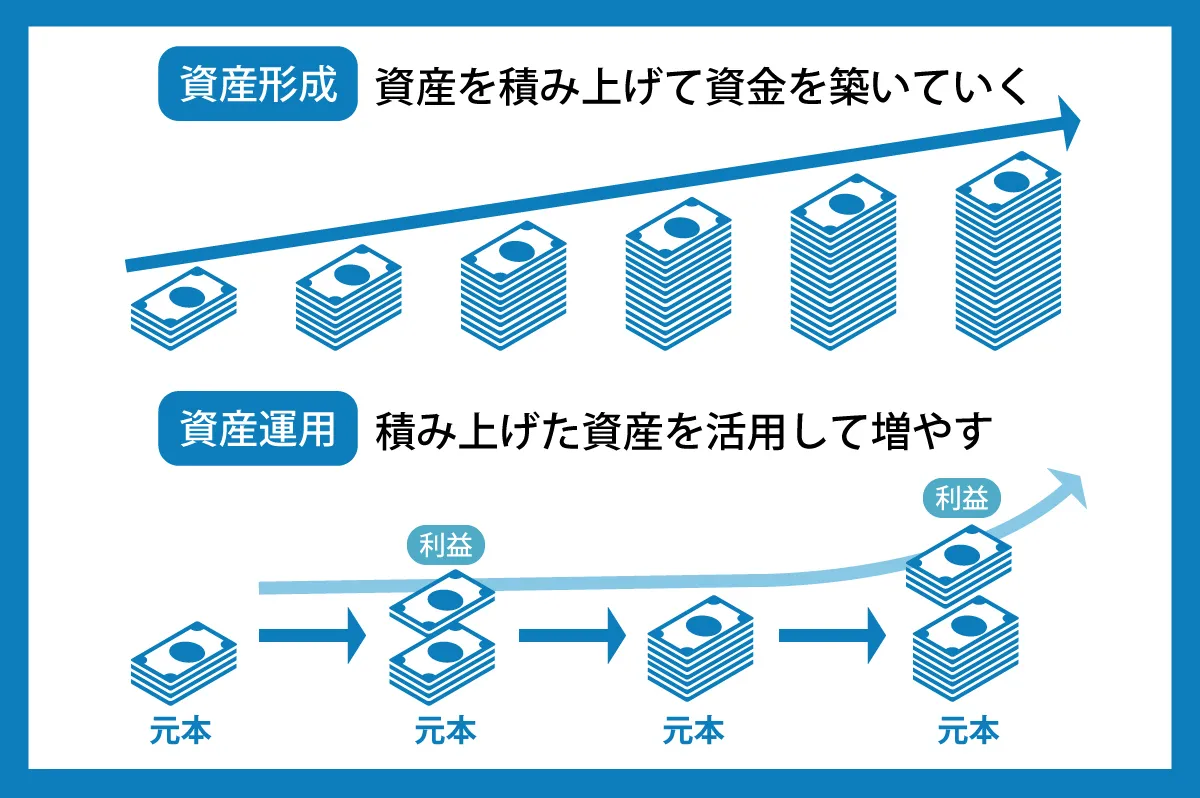

資産形成と資産運用の違い

正確にいうと資産運用は、すでにある資産を株式投資や不動産投資などで運用し、さらに大きく増やしていくことをいいます。一方で、資産を一から築いていくことを「資産形成」といいます。

資産運用を始められるのは、仕事や事業などで得た収入を貯蓄や投資で増やし、まとまった資産が形成できたあとです。資産がまったくない、あるいは少額なのであれば、まずは資産形成からはじめましょう。

20代から資産形成を始めると良い理由

20代で資産形成を始めると良い理由は、投資期間が長くなることで「複利効果」が働きやすくなるためです。複利効果とは、投資で得た利益を再び投資にまわすことで、利息が利息を生み、資産が膨らんでいく効果のことです。

では、早くから資産形成を始めるとどれだけのメリットがあるのでしょうか。以下のモデルケースをもとに、積立額をシミュレーションしてみましょう。

以上の条件で、55歳まで積立をすると仮定します。積立を始める年齢が、25歳と40歳とでは、積立額に以下の通りの差が生じます。

| 25歳から積立開始 | 40歳から積立開始 | |

| 積立期間 | 30年 | 15年 |

| 元金 | 約1,080万円 | 約540万円 |

| 利息 | 約668万円 | 約141万円 |

| 合計 | 約1,748万円 | 約681万円 |

※手数料や運用益に対する税金は考慮していません。

25歳で積立を始めた場合、40歳で始めたときと比較して投資期間と投資元金は2倍であるのに対し、利息額は約4.7倍となっています。また積立額の合計は、1,000万円以上もの差が生じる結果となりました。このように積立額や運用利率が同じでも、投資期間が長いと準備できる資産に大きな差が生じます。

また早く資産形成を始めると、目標額を達成するために必要な積立額も少なくてすみます。例えば、55歳までに1,500万円を準備するとしましょう。運用利回りは年3%とします。

25歳から積立を始めると、積立期間は30年、毎月の積立額は約25,741円となります。一方で40歳から積立を開始すると、積立期間は15年しか設けられないため、毎月の積立額は約66,087円も必要になるのです。※手数料や運用益に対する税金は考慮していません。

20代が資産形成・資産運用で失敗を防ぐポイント

積極的に資産を増やしていきたい人は、貯蓄だけでなく投資も活用して資産形成をしていくことが大切です。とはいえ「続けられるか分からない」「損失が発生しそうで怖い」などの理由で、資産形成を始められずにいる人も多いのではないでしょうか。

たしかに、資産形成を始めたものの、生活に余裕がなくなって中断してしまう人もいます。また、投資にはリスクがあるため、損失が発生することもあるでしょう。

しかし、資産形成や資産運用における失敗を防ぐポイントさえ抑えていれば、過度に恐れる必要はありません。ここでは、失敗を防ぐために知っておきたいポイントを解説します。

少額から始める

20代は30代以降と比較して、一般的に給与は高くありません。また書籍の購入やセミナーへの参加、資格取得など自己投資にお金を使うことも大切です。そのため20代のうちは、投資に回せる余剰資金はあまり多くないでしょう。無理をして、毎月数万円ずつ積み立てると、生活が苦しくなって長続きしない可能性があります。

20代から資産形成を始められたとしても、途中で中断してしまっては、長期投資によるメリットを得られません。そこで20代のうちは、数千円でも良いので少額から資産形成を始めてみてはいかがでしょうか。

金融商品の中には、数百円や数千円から購入できるものもあります。たとえ少額の積立であっても、投資期間が長く複利効果が働くと、将来的に大きな資産となっている可能性があります。

また価格変動の影響が小さい点も、少額投資のメリットです。投資額が少ないと、損失が発生したとしても限定的です。20代で資産形成をするのであれば、余剰資金の範囲内で無理のない額を積み立てていきましょう。

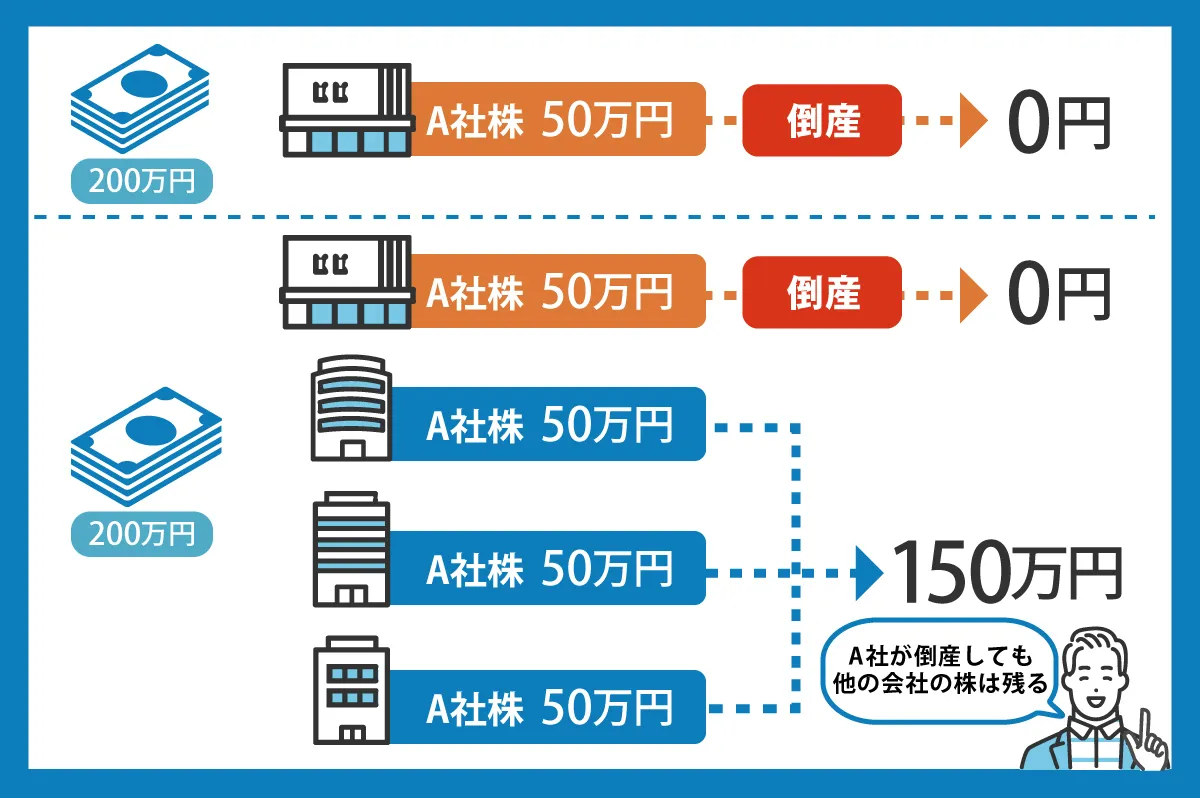

投資対象を分散させる

資産形成や資産運用をするときは、分散投資を心がけましょう。国や資産などを限定せずに幅広く分散して投資することでリスクが抑えられます。

例えば、A社のみの株式を保有していると、A社が倒産してしまったとき大きな損失が発生します。しかし、A社だけでなくB社やC社に分散投資をすると、仮にA社が倒産しても、B社やC社の株価が上がれば、資産全体での損失を抑えられるでしょう。

また分散投資をするときは「業界」や「地域」なども分散すると、より効果的です。例えば同じ国内自動車メーカー2社の株式を保有するよりも、日本の自動車メーカーの株式とアメリカでサービス業を営む企業の株式を保有していたほうが、よりリスクを抑えやすくなります。

20代におすすめの資産形成方法3選

では、20代の人はどのように資産形成をすると良いのでしょうか。

毎月の収入から一定金額を貯蓄するのも方法の1つですが、資産をより増やしていきたいのであれば金融商品にも投資してみてはいかがでしょうか。ここでは、20代が資産形成をするときに選択肢となる金融商品をご紹介します。

投資信託

投資信託は、投資家から集めた資金を資産運用のプロが株式や債券などに投資して運用する金融商品です。運用で利益が生じたときは、投資額に応じて投資家に分配されます。

投資信託であれば、銘柄によっては5,000円や10,000円など少額から購入が可能です。また複数の投資家から集められた投資資金は「先進国の上場している企業の株式」や「国内で発行されている債券」などに分散投資されます。そのため少額の投資資金で複数の資産に分散投資できるのが、投資信託のメリットの1つです。

ただし、投資信託に元本保証はありません。そのため運用が振るわずに、投資額を下回って損をすることもあります。また投資信託を保有している間は「信託報酬」というコストを負担しなければなりません。

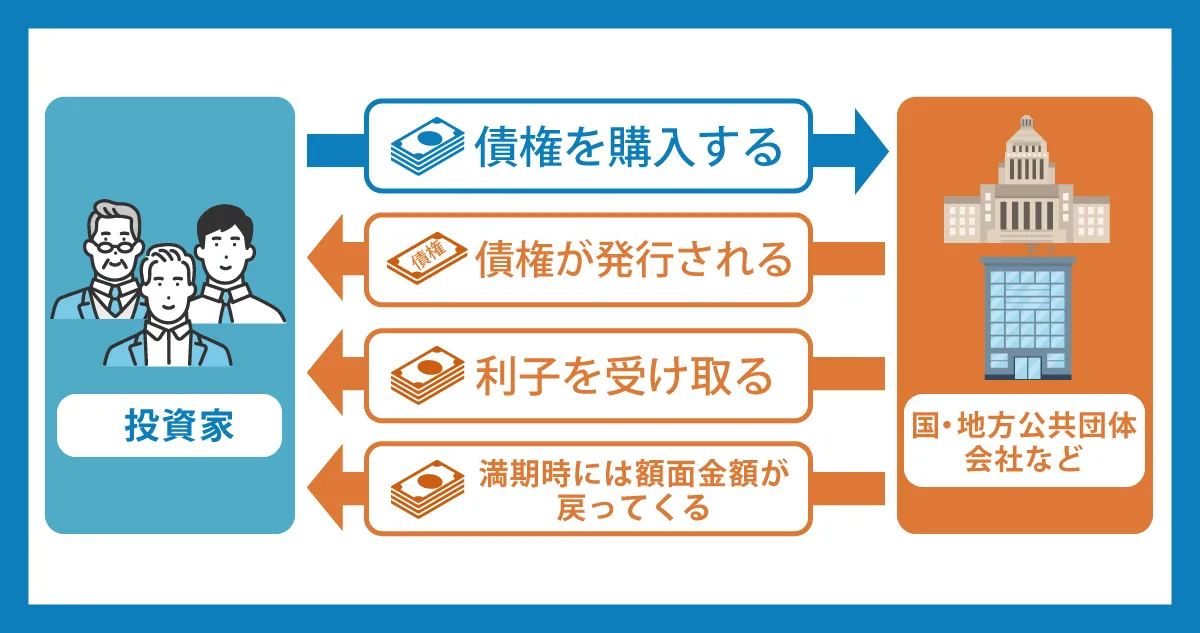

債券

債券とは、国や企業が投資家から資金を借り入れるときに発行する有価証券です。債券を購入することで、国や企業などの発行体にお金を貸したことになり、その代わりに利子を受け取れます。国が発行する債券を「国債」、企業が発行する債券を「社債」といいます。

債券に投資すると、定められた満期を迎えるまで決められた利子を支払ってもらえる仕組みです。また満期となる償還日には、債券の発行体が倒産していない限り、額面金額が戻ってきます。

満期を迎えるまでのあいだに、債券を売却してお金に換えることも可能です。換金額は時価で決まるため、債券を購入した金額を上回る場合もあれば、下回る場合もあります。また満期を迎えるまでに発行体が破綻をすると、購入した金額が戻ってこないこともあるため、銘柄は慎重に選ぶ必要があります。

株式

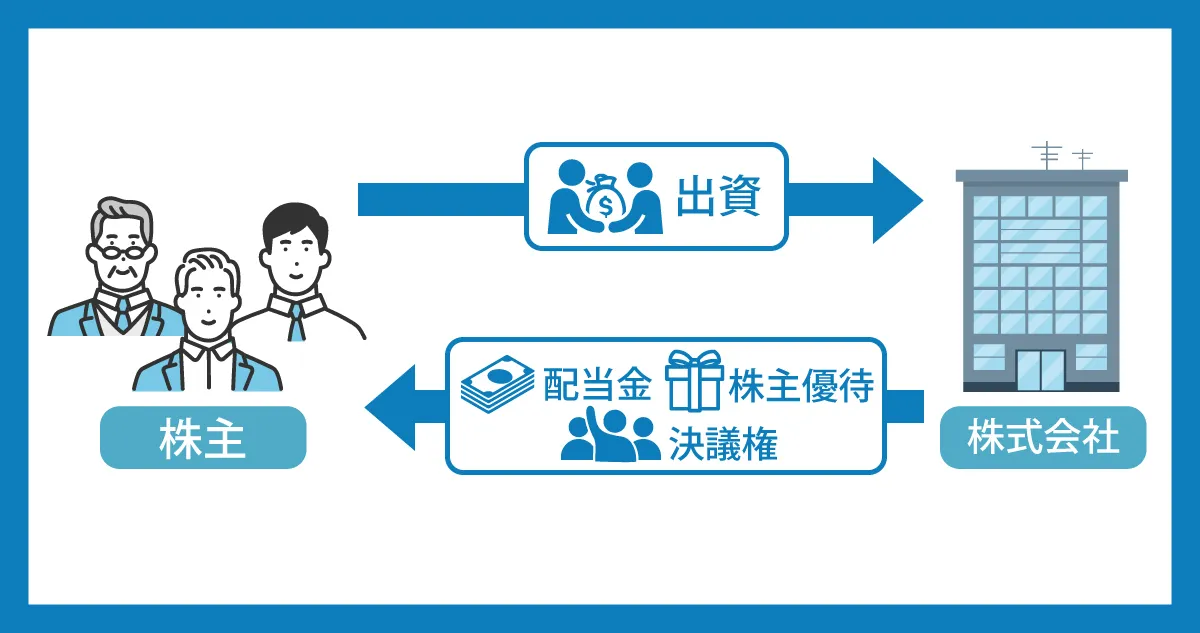

株式は、企業が資金を調達するときに発行する有価証券です。株式を購入した投資家は株主となり、企業の経営に参加できる権利を持ちます。また企業で利益が生じたとき、配当金として還元してもらえるのが特徴です。さらには株主に向けて、カタログギフトや商品・サービスの優待券などの株主優待を実施している企業もあります。

株式市場に上場している株式は、市場で取引されているため、需要と供給のバランスによって価格(株価)が変動します。株式に投資したあと、高値で売却して利益を得られることもあれば、安値となって損失が発生することもあります。

株式は、基本的に1単位(=100株)ごとの取引となるため、投資をするためには少なくとも数十万円ほどの資金が必要です。もし少額から株式投資を始めたいのであれば、単元未満株を取り扱っている証券会社の口座を開設する方法があります。単元未満株であれば、数百円から株式投資を始められます。

NISAやiDeCoも活用しよう

資産形成を始めるときは、NISAやiDeCoといった税金の優遇が受けられる制度を活用すると良いでしょう。ここでは、NISAやiDeCoの特徴や仕組みについて解説します。

NISAとは金融商品の運用益が非課税になる制度

NISAとは、毎年一定金額の範囲内で購入した金融商品から得られる利益が非課税になる制度です。

新NISA制度では、年間最大360万円の投資が可能で、投資をして運用益を得ると、通常かかる20.315%の税金がかかりません。

新NISA制度には「つみたて投資枠」と「成長投資枠」の2つの枠があり、それぞれに特徴があります。つみたて投資枠では、年間最大120万円までの積立投資の運用益が無期限に非課税です。この枠は主に「販売手数料がゼロ」「信託報酬が一定以下」など金融庁が定める一定の要件を満たした投資信託が大半を占めます。低コストでリスクが抑えられた投資信託に限られています。

一方、成長投資枠は、年間最大240万円までの運用益が無期限に非課税です。株式やREIT(不動産投資信託)など幅広い投資商品が対象で、限度額は最大1,200万円です。ただし、非課税保有限度額は両枠併せて合計1,800万円となり、積み立て額を一部売却することで翌年非課税保有限度額を復活させることが可能です。

証券会社によっては、新NISAを少額の100円から始められるため、20代からの資産形成に向いています。

iDeCoとは老後資金をつくるための年金制度

iDeCoは、個人型確定拠出年金のことであり、毎月一定額の掛金を拠出して、投資信託や保険などで運用し、老後資金を準備する制度です。iDeCoは、NISAと同様に運用益が非課税です。

また、iDeCoの掛金は全額所得控除の対象であるため、所得税や住民税を節税できる可能性があります。所得税と住民税は、1年間の収入のうち課税対象になる所得に税率をかけて計算します。iDeCoを利用していると、年間で支払った掛金と同額が所得から差し引かれるため、税負担を軽減できる可能性があるのです。

ただし、iDeCoは老後資金を準備するための制度であるため、原則として60歳になるまで積み立てた資産を引き出せません。教育資金や住宅購入資金など、老後までに必要となる資金は、別の方法で準備したほうが良いでしょう。また掛金の上限額は、職業や勤務先などで異なります。

まとめ

20代から資産形成を始めると、投資期間が長くなることで複利効果が働きやすくなり、少額の積立で大きな資産を築ける可能性があります。

また積極的に資産を増やしていきたい人は、貯蓄だけでなく投資も活用して資産形成をしていきましょう。無理のない範囲の金額から始め、分散投資を心がけてリスクを抑えることで、失敗を防ぎやすくなります。

運用先としては「投資信託」「債券」「株式」といった金融商品が適していると考えられます。NISAやiDeCoといった節税メリットがある制度も活用し、少しずつ資産形成を始めていきましょう。

保険コンパスなら、何度でも相談無料です!

宮里 恵

(M・Mプランニング)

保育士、営業事務の仕事を経てファイナンシャルプランナーへ転身。

それから13年間、独身・子育て世代・定年後と、幅広い層から相談をいただいています。特に、主婦FPとして「等身大の目線でのアドバイス」が好評です。

個別相談を主に、マネーセミナーも定期的に行っている他、お金の専門家としてテレビ取材なども受けています。人生100年時代の今、将来のための自助努力、今からできることを一緒に考えていきましょう。