生命保険に加入している人は、年末調整で生命保険料控除を忘れずに申告することが大切です。申告が漏れてしまうと、所得税や住民税を本来よりも多く支払ってしまうことになるかもしれません。

では、生命保険料控除を申告すると戻ってくる金額はいくらなのでしょうか。本記事では、生命保険料控除の制度内容や戻ってくる金額の計算方法、申告方法などをわかりやすく解説します。

そもそも年末調整とはどのような手続きなのか

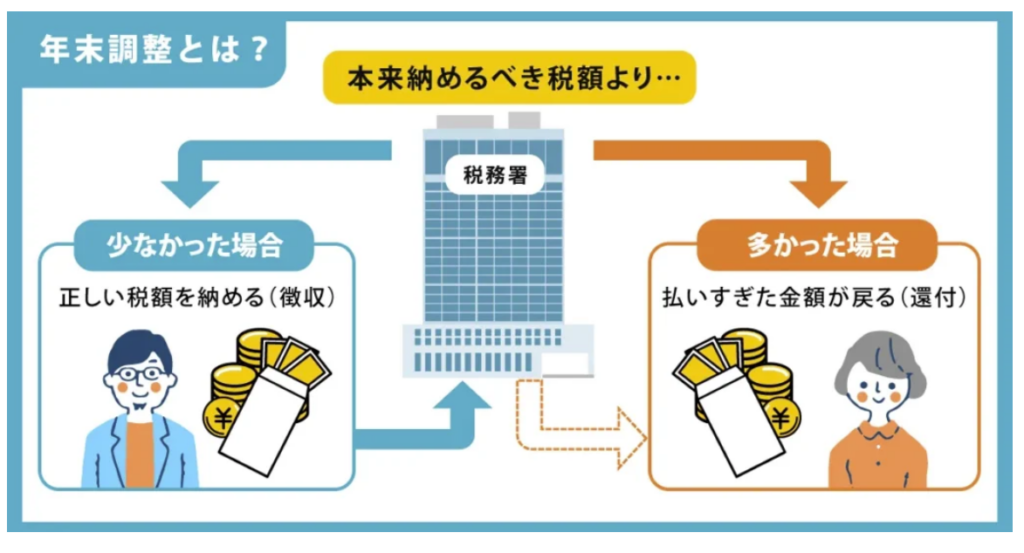

年末調整とは、公務員や会社員などが毎月の給与から天引きされている所得税額を、再計算して過不足を精算する制度です。

本来であれば所得税を納めるためには、確定申告という手続きをしなければなりません。しかし会社員や公務員などの給与所得者の場合、勤務先が給与から所得税を源泉徴収して代わりに納めてくれるため、確定申告は不要です。

給与や賞与から天引きされる税額は、1年間で支払われる予定の給与をもとに計算された仮のものです。そこで、年末が近づき実際に支払われた給与や賞与をもとに税額を再計算し、過不足を精算するために年末調整が行われます。

年末調整をした結果、納付すべき税金が源泉徴収税額よりも多ければ、払い過ぎた税金が戻ってきますし、少なければ追加で給与から天引きされます。

所得控除は「養っている配偶者がいる」「生命保険に加入している」などに当てはまる場合、所得税や住民税を計算するときに所得から一定金額を差し引いてくれる制度です。

所得控除の控除額が増えるほど、課税の対象となる所得の金額が少なくなり、税金の負担が減るため忘れずに申告しましょう。

年末調整で申請できる「生命保険料控除」の基礎知識

年末調整で生命保険料控除を申告することで、1年間で支払った保険料に応じた一定金額が所得から控除されるため、所得税や住民税を節税できる可能性があります。

生命保険料控除には「新制度」と「旧制度」があり、生命保険に加入したタイミングによって適用される制度が異なります。

| 新制度 | 2012年(平成24年)1月1日以降に加入 |

|---|---|

| 旧制度 | 2011年(平成23年)12月31日以前に加入 |

控除額は、所得税を計算するときと住民税を計算するときで異なります。

生命保険料控除の対象となる契約

新制度の生命保険料控除では「一般保険料控除」「介護医療保険料控除」「個人年金保険料控除」の3区分に分かれています。それぞれの対象となる保険契約は、以下の通りです。

| 一般生命保険料控除 | 生存または死亡を原因として保険金・給付金を支払う部分に対する保険料 (例:定期保険・終身保険・学資保険など) |

|---|---|

| 介護医療保険料控除 | 介護保障または医療保障など入院・通院等にともなう給付保障に対する保険料 (例:民間の医療保険・がん保険・介護保険など) |

| 個人年金保険料控除 | 個人年金保険料税制適格特約の付加された個人年金保険契約に対する保険料 |

※個人年金保険料税制適格特約を付けるためには「年金の受取人は被保険者と同一であること」「保険料の支払い期間が10年以上で、定期的に支払う契約であること」などの要件を満たす必要があります

旧制度の場合は「一般生命保険料控除」と「個人年金保険料控除」の2区分となります。新制度における介護医療保険料控除の対象となる保険契約は、旧制度では一般生命保険料控除の対象です。

所得から控除する金額は、区分ごとに計算をします。

所得税計算時の控除額

所得税を計算するときの控除額は、以下の通りとなります。

新制度における控除額(所得税)

| 年間の支払保険料 | 控除金額 |

|---|---|

| 20,000円以下 | 払込保険料総額 |

| 20,000円超40,000円以下 | 払込保険料×1/2+10,000円 |

| 40,000円超80,000円以下 | 払込保険料×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

旧制度における控除額(所得税)

| 年間の支払保険料 | 控除金額 |

|---|---|

| 25,000円以下 | 年間保険料等の全額 |

| 25,000円超50,000円以下 | 年間保険料等×1/2+12,500円 |

| 50,000円超100,000円以下 | 年間保険料等×1/4+25,000円 |

| 100,000円超 | 一律50,000円 |

新制度の場合、控除額の上限は3区分合計で12万円、旧制度における控除額の上限は2区分合計で10万円となります。

住民税計算時の控除額

住民税を計算するときの控除額は、以下の通りに計算をします。

新制度における控除額(住民税)

| 年間の支払保険料 | 控除金額 |

|---|---|

| 12,000円以下 | 払込保険料総額 |

| 12,000円超32,000円以下 | 払込保険料×1/2+6,000円 |

| 32,000円超56,000円以下 | 払込保険料×1/4+14,000円 |

| 56,000円超 | 一律28,000円 |

旧制度における控除額(住民税)

| 年間の支払保険料 | 控除金額 |

|---|---|

| 15,000円以下 | 年間保険料等の全額 |

| 15,000円超40,000円以下 | 年間保険料等×1/2+7,500円 |

| 40,000円超70,000円以下 | 年間保険料等×1/4+17,500円 |

| 70,000円超 | 一律35,000円 |

控除額の上限は新制度と旧制度のどちらも7万円となります。新制度は3区分ありますが、控除上限額は28,000円×3区分=84,000円とはならない点に注意しましょう。

年末調整で生命保険料控除を申請すると戻ってくる金額はいくら?

年末調整で生命保険料控除を申告すると、いくらの税金が戻ってくるのでしょうか。ここでは、軽減される税額の目安を計算する方法をみていきましょう。

戻ってくる所得税の計算方法

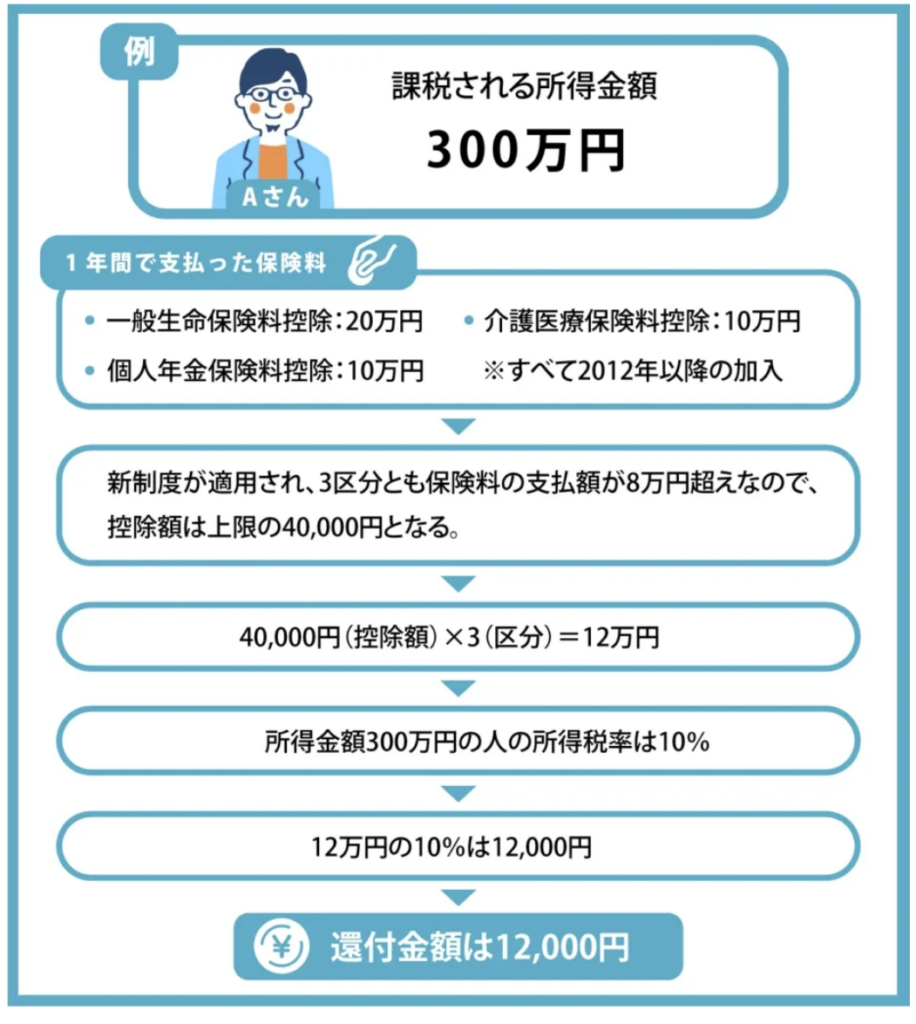

生命保険料控除によって還付される所得税の目安は「控除額×所得税率」で計算できます。

所得税の場合は、以下の通り「課税される所得金額」に応じて税率が決まります。課税される所得金額は、年収から給与所得控除(給与収入に応じた一定金額を差し引く制度)や所得控除を差し引いた残りです。

※出典:国税庁「No.2260 所得税の税率」

例えば、生命保険料控除の控除額が12万円であるとしましょう。

課税される所得金額が300万円であれば、所得税率が10%なので、年末調整で生命保険料控除を申告すると120,000円×10%=12,000円が還付されます。

所得税の還付金は、12月の給与と同じタイミングで支払われるのが一般的です。

軽減される住民税額

住民税の軽減額の目安についても、所得税と同様に「控除額×税率」で計算をします。住民税の税率は、基本的に10%です。仮に控除額が7万円である場合、軽減される税額の目安は、7万円×10%=7,000円となります。

住民税については、年末調整での申告内容が次年度に納付する税額に反映されます。生命保険料控除を申告して住民税額が少なくなっても、還付金を受け取れるわけではありません。

住民税の支払額は6月頃に決定するので、納税通知書や給与明細などで確認しましょう。

年末調整で生命保険料控除を申告する手順

次に、年末調整で生命保険料控除申告する際の手順について説明します。

給与所得者の保険料控除申告書に必要事項を記入する

11月や12月になり年末調整の時期が近づくと、職場で年末調整に必要な申告書が配られます。

生命保険料控除を申告する際は「給与所得者の保険料控除申告書」に契約している保険会社名や保険の種類、契約者名や保険金の受取人などを項目に沿って記入しましょう。

生命保険料控除証明書を用意する

年末調整で保険料控除を申告するには、各保険会社が発行する「生命保険料控除証明書」を提出しなければなりません。生命保険料控除証明書は、保険契約を締結していることや保険料を支払っていることを証明する書類で、毎年10月ごろに自宅に郵送されます。

書類の発送時期は保険会社によって異なるため、事前に確認をしておくと良いでしょう。紛失した場合は、加入先の保険会社に連絡をして再発行をしてもらう必要があります。

職場に申告書を提出する

年末調整の用紙への記入と生命保険料控除証明書が用意できたら、まとめて職場の担当者に提出します。

書類の提出が遅れると勤務先に受け付けてもらえなくなる場合があるので、準備でき次第早めに提出しましょう。

ほかにもある!年末調整で申請できる所得控除

年末調整で申告できる所得控除には、生命保険料控除の他にも「地震保険料控除」や「社会保険料控除」「小規模企業共済等掛金控除」があります。該当する所得控除がある場合、忘れずに申告をしましょう。

地震保険料控除

地震保険に加入していれば「地震保険料控除」を申告できます。具体的な控除額は次の通りです。

| 区分 | 年間の支払保険料の合計 | 控除額 |

|---|---|---|

| 地震保険料 | 50,000円以下 | 支払金額の全額 |

| 50,001円 | 一律50,000円 | |

| 旧長期損害保険料 | 10,000円以下 | 支払金額の全額 |

| 10,001円~20,000円 | 支払金額×1/2+5,000円 | |

| 20,001円~ | 15,000円 | |

| 地震保険料と旧長期損害保険料の両方を契約している場合 | - | 地震保険料と旧長期損害保険料それぞれの方法で計算した金額の合計額(最高50,000円) |

※参考:国税庁「No.1145 地震保険料控除」

旧長期損害保険料で地震保険料控除を申告する場合、次の要件を満たす必要があります。

- 平成18年12月31日までに地震保険を契約している

- 満期に達したらお金が戻ってくるもので保険期間が10年以上

- 平成19年1月1日以後に契約内容を変更をしていない

地震保険料が1年あたり8万円支払っている人の場合、所得から控除される金額は50,000円です。課税所得が300万円の人であれば所得税率が10%なので、年末調整すると5,000円のお金が戻ってくることになります。

地震保険料控除を申告するためには、年末調整時に所定の書類を記入し、損害保険会社から送られてくる「地震保険料控除証明書」を添付する必要があります。

地震保険料控除を受けられる地震保険は、居住している建物にかけられているものに限られます。店舗や工場など、居住していない建物にかけている地震保険は保険料控除を受けられません。

社会保険料控除

会社員や公務員が支払う社会保険料には「厚生年金保険料」や「健康保険料」などがあります。社会保険料を支払った人は「社会保険料控除」の対象となり、年間の払込保険料と同額が所得から控除されます。

給与から天引きされる社会保険料については、年末調整で社会保険料控除を申告する必要はありませんが、それ以外は申告が必要です。

例えば、大学に通う20歳以上の子どもの社会保険料を代わりに支払っていたのであれば社会保険料控除の対象となり、年末調整で申告をすることで税金を還付してもらえる可能性があります。

小規模企業共済等掛金控除

iDeCo(個人型確定拠出年金)で老後の年金を積み立てている場合は「小規模企業共済等掛金控除」の対象となります。

所得から控除される金額は、1年間で支払った掛金と同じ金額です。例えば、毎月2万円の掛金を支払っていた場合、控除額は24万円となります。

年末調整で申告する際は「小規模企業共済等掛金払込証明書」を添付する必要があります。

生命保険料控除に関するQ&A

最後に生命保険料控除についてのよくある質問とその回答をご紹介します。

Q.共働き夫婦はどちらが生命保険料控除を申告するのがいい?

夫婦それぞれで契約者になっている場合は、契約者ごとに生命保険料控除のハガキは届くので、それぞれで申告をすることが基本になります。

生命保険は、保険の契約者と保険料を支払う人物が別であっても問題ありません。例えば、妻が契約者となっている生命保険の保険料を夫が支払うこともできます。

この場合、夫は妻が契約者である生命保険の保険料を含めて、生命保険料控除を申告することができます。

Q.パートは生命保険料控除を申告できる?

パートで働く人も年末調整の対象です。そのため、自分自身が保険料を支払っている生命保険や医療保険などに加入しているのであれば、生命保険料控除を申告できます。

Q.還付金を受け取るタイミングはいつ?

還付金を受け取れるタイミングは会社によって異なりますが、 一般的には12月となります。

年末調整の手続きが遅くなるほど還付される時期が遅くなるので、転職などで職場が変わった場合はあらかじめ担当者に確認しておくと安心です。

Q.還付金を受け取るにはどうしたらいい?

所得税の還付金がある場合、還付される月の給与に上乗せして支払われるケースが多いようです。

また、12月の給与明細とともに源泉徴収票が発行されます。源泉徴収票は、1年間で支払われた給与や源泉徴収された所得税額などが記載された書類です。

生命保険料控除や社会保険料控除などの金額も記載されているため、勤務先から受け取った際は誤りがないかを必ず確認しましょう。

Q.年末調整ができなかったときはどう対処すればいい?

人によっては「年末調整の手続きを忘れてしまった」「職場が年末調整してくれなかった」といった理由で年末調整できないことがあります。その場合は、確定申告または還付申告によって生命保険料控除の申告が可能です。

確定申告の期間は、毎年原則、2月16日〜3月15日です。申告をする際には、確定申告書を作成し生命保険料控除証明書を添付して、お住まいの住所を管轄する税務署に提出をしましょう。

生命保険料控除のみの申告であれば「還付申告」をするのも方法です。還付申告でれば、保険料を払い込んだ翌年の1月1日から5年間までに申告をすることで、払いすぎた税金が戻ってきます。提出書類や添付書類は、確定申告と同じです。

ただし、期限を過ぎると税金の還付を受けられなくなるので気づいた時点で早めに申告しましょう。

まとめ

年末調整で生命保険料控除を申告すると、所得税や住民税の負担を軽減できることがあります。戻ってくる金額の目安は「控除額×税率」で計算が可能です。

また、地震保険料控除や社会保険料控除、小規模企業共済等掛金控除も申告すると、戻ってくる金額がさらに多くなることがあります。

年末調整をする際は、勤務先が定める期限内に所定の書類を提出する必要があります。申告期間や提出書類を事前に確認し、余裕をもって申告をしましょう。

保険コンパスなら、何度でも相談無料です!

宮里 恵

(M・Mプランニング)

保育士、営業事務の仕事を経てファイナンシャルプランナーへ転身。

それから13年間、独身・子育て世代・定年後と、幅広い層から相談をいただいています。特に、主婦FPとして「等身大の目線でのアドバイス」が好評です。

個別相談を主に、マネーセミナーも定期的に行っている他、お金の専門家としてテレビ取材なども受けています。人生100年時代の今、将来のための自助努力、今からできることを一緒に考えていきましょう。