死亡保険は、保険をかけられている人(被保険者)が亡くなったときに保険金が支払われる商品です。大きく分けて、一生涯備えられる「終身型」と、一定期間に限定して備える「定期型」の2種類があります。

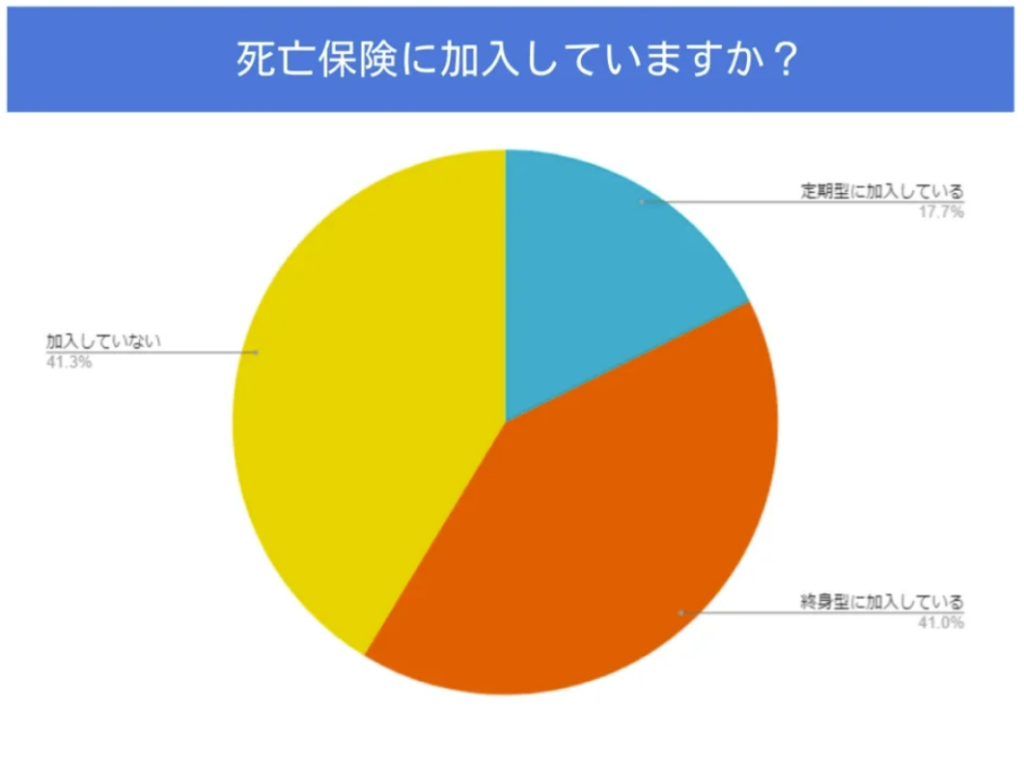

編集部が20代~50代の人300名を対象に行った調査によると「死亡保険に加入していますか?」という質問に対して加入していると答えた人の割合は58.7%でした。そのうちの41.0%が終身型に加入しており、定期型よりも多い結果となりました。

■ 調査概要

調査対象者:20代~50代の方

有効回答数:300人

調査期間:2022年9月5日~9月10日

調査方法:編集部の独自調査

終身型の死亡保険を検討しているものの、特徴や自分自身に適しているかどうかがわからず、加入すべきか判断しかねている人も多いのではないでしょうか。

本記事では、終身型死亡保険の特徴や定期型との違い、加入するときに考えるべきポイントなどをわかりやすく解説します。

終身型の死亡保険とは

終身型の死亡保険は、途中で解約しない限り一生涯にわたって死亡または所定の高度障害状態に備えられる保険です。一般的に終身保険といわれています。

保険期間(保障を受けられる期間)は一生涯であり、保険料が途中で上がることはありません。

また、途中で解約すると解約返戻金を受け取ることができるため、将来に向けた資産形成にも活用が可能です。

一方、保険期間が一定である定期型の死亡保険と掛け捨て型と比較すると、保険料は割高になります。

終身保険には「低解約返戻金型終身保険」「定期付終身保険」「積立利率変動型終身保険」といった種類があります。ここでは、それぞれの特徴をみていきましょう。

低解約返戻金型終身保険

低解約返戻金型終身保険は、保険料払込期間中の解約返戻金が通常の終身保険よりも低く抑えられる代わりに、割安な保険料を実現している終身保険です。

保険料の払い込みが終わったあとの解約返戻金は、通常の終身保険と同水準になります。 保険料を短期払いにし、保険料払込期間が終わったあとに解約すると、払い込んだ保険料を上回る解約返戻金を受け取ることが可能です。

そのため、老後資金や教育資金を準備するために終身保険を活用する人もいます。

ただし、保険料払込期間中に解約すると、戻ってくる解約返戻金の金額はそれまで払い込んだ保険料の総額を下回ります。

定期付終身保険

定期付終身保険は、主契約である終身保険に特約として定期保険を上乗せできる保険です。高額な死亡保障が必要な時期は、定期特約の死亡保障を手厚くすることで割安な保険料で備えられます。

また、特約には他にも種類があり、医療保障やがん保障などの上乗せも可能です。

ただし、主契約の終身保険とは異なり、特約部分の保障は一生涯続くわけではありません。 特約については、一般的に10年や15年などの一定期間を迎えると更新を迎えて保険料が上がります。加えて、主契約である終身保険を解約すると、特約である定期保険も解約となります。

積立利率変動型終身保険

積立利率変動型終身保険は、市場金利に応じて定期的に積立利率が見直される終身保険です。積立利率が見直されると、 将来もらえる保険金や解約返戻金が変動する可能性があります。

通常の終身保険は、契約したときに利率が決まるため、契約途中で市場金利が上昇しても利率は変わりません。

積立利率変動型終身保険があれば、市場の金利が上昇した際に全裸で利率が上昇し、保険金や解約返戻金の受取額が増える可能性があります。

積立利率変動型終身保険のほとんどは「外貨建て保険」です。外貨建て保険とは、払い込んだ保険料が米ドルや豪ドル、ユーロなどの外貨で運用される保険のことです。保険金や解約返戻金なども外貨で受け取ります。

死亡保険には定期型もある

死亡・高度障害に一生涯備えられる終身保険に対し、保険期間が一定期間である死亡保険を「定期保険」といいます。

解約しても解約返戻金がないか、あってもごく僅かであるぶん、終身保険よりも保険料は割安です。また、保険期間が満了を迎えたときの満期保険金もないため「掛け捨て型」ともいわれます。

定期保険の保険期間は、更新型と全期型の2種類です。 更新型は、10年や20年などの一定期間を迎えて満期を迎えると更新することができます

ただし、更新をすると保険料は上がります。

全期型は、55歳満了や60歳満了など契約時に決めた保険期間が満了を迎えると保障が終わるため、更新することはできません。その一方で、保険料が一定のため、将来の資金計画が立てやすいのが特徴です。

保険期間が一定期間である定期保険には「収入保障保険」「逓減定期保険・逓増定期保険」「長期平準定期保険」などがあります。

収入保障保険

収入保障保険は、一定の期間内に被保険者が死亡または高度障害状態になった際に、 保険期間が満了するまで年金形式で保険金が支払われる保険です。

保険会社によっては、保険金を一括で受け取ることも可能です。万が一のことがあった場合、残された家族が生活していく資金を確保するために加入することが多い保険です。

収入保障保険の保険期間は「55歳満了」や「60歳満了」などの全期型が一般的です。保険金の受取総額は、保険に加入した年数が経過するとともに減っていく仕組みです。どの時点で亡くなっても死亡保険金が一定である定期保険と比較して、保険料は割安となります。

逓減定期保険

逓減定期保険は、死亡保険金の総額が次第に減少していく生命保険です。保険金の受取総額は、保険を契約した直後がもっとも高く、保険期間が満了するまでの期間が短くなるほど受取総額は少なくなっていきます。

契約直後になくなった場合の保険金総額が同じである場合、定期保険よりも逓減定期保険のほうが保険料は割安です。

期間の経過とともに保険金の受取総額が減るという点では収入保障保険と同じですが、逓減定期保険は保険金が一括受取のみである点が異なります。

なお、主に経営者向けの保険として「逓増定期保険」があります。逓増定期保険は、保険期間が経過するにともなって保険金額が徐々に増加する定期保険です。

長期平準定期保険

長期平準定期保険は、保険期間の満了が90歳後半〜100歳と通常の定期保険よりも長く設定されている保険です。

長期平準定期保険に加入するのは、主に企業の経営者です。

経営者に万が一のときの会社の運転資金を準備できるだけでなく、途中で解約すると解約返戻金を受け取れるため、退職慰労金の財源を確保するためにも活用されることがあります。

終身保険と定期保険の違い

ここでは、あらためて終身保険と定期保険の違いをより詳しく見てみましょう。

死亡保険(終身型)の特徴

死亡保険(終身型)の最大の特徴は、一生涯保障が継続する点です。 途中で解約しても、そこまで積み立てた保険料の一部が解約返戻金として戻ってきます。 支払った保険料を上回る解約返戻金を受け取れることもあります。

また、終身保険に加入していれば「自動振替貸付制度」や「契約者貸付制度」を利用できます。

| 自動振替貸付制度 | 保険料の払い込みがなく払込利用期間内の入金もなかった場合に、解約返戻金の一定範囲内で保険料を立て替える制度 |

|---|---|

| 契約者貸付制度 | 解約返戻金の一定範囲内でお金を貸し付けてくれる制度 |

解約返戻金を受け取るために保険を解約してしまうと、保障もなくなってしまいます。そこで契約者貸付制度を利用すると、保険を解約することなくまとまった資金を調達できます。

ただし、自動振替貸付は契約者貸付制度を利用した場合は、利息も含めて返済しなければなりません。また、どちらも解約返戻金が少ないと利用できません。

死亡保険(定期型)の特徴

死亡保険(定期型)は、終身型のように貯蓄性がない分、月々の保険料は割安です。 幼い子供がいる世帯で家計を支えており、数千万円ほどの多額な死亡保障が必要な場合は、定期保険に加入することで保険料負担を抑えつつ万が一に備えられます。

また、保険期間は一定であるため、定期的に保険の見直しがしやすいのも特徴的です。

ただし、終身型のように貯蓄機能がありません。 死亡または高度障害状態にならず、満期を迎えても満期保険金も受け取れず、途中解約しても解約返戻金は基本的にありません。

死亡保険(終身型)を選ぶポイント

終身型の死亡保険を選ぶときのポイントは、次の4つです。

掛け捨て保険のメリット

・加入する目的

・払込期間

・返戻率

・保険金額

加入する目的

「亡くなったときの葬儀費用を準備したい」「老後の生活資金を準備したい」「万が一に備えながら子供の教育資金を準備したい」など、終身保険に加入する目的はさまざまです。

加入する目的によって、保険金額や保険料の払込期間などの選択が変わります。 検討する前に、終身保険の加入目的を整理しましょう。

払込期間

保険料の払込方法には、一生涯支払う「終身払い」と「60歳まで」や「20年間」のように一定期間支払う「短期払い」があります。

また、保険料を払い込むタイミングとしては、月払い(平準払い)や半年払い、年払いの他にも、加入時に一括で支払う「一時払い」や「全期前納払い」があります。

支払い年数や年齢は保険会社によって異なり、 自由に設定できる場合もあれば、1種類しかない場合もあります。

基本的には「年払い」「一時払い」「全期前納払い」のようにまとめて保険料を支払えば、 一回あたりの保険料は高くなりますが、トータルの保険料は安くなるため、返戻率が高くなります。

返戻率

返戻率は、受け取った解約返戻金などの総額に対して払い込んだ保険料総額の割合のことです。返戻率が100%を超えると、払い込んだ保険料を上回るお金を受け取れたことになります。

返戻率は、保険会社や保険商品によっても異なるほか、選択した払込期間や保障内容によっても変動します。

低解約返戻金型終身保険は、保険料払込終了時までは解約返戻金が少ないです。教育資金や老後資金などを準備する目的で終身保険に加入する場合は、返戻率が100%を超えるタイミングを確認することが大切です。

保険金額

終身保険に加入する目的に応じて、保険金額を適切に設定することが大切です。

例えば、亡くなったあとの葬儀費用や墓石代、遺品の整理費用などを準備したいのであれば、200万〜300万円程度が目安となります。

保険金額を高くすると保険料が上がります。万が一のときに必要な金額と保険料のバランスをもとに、保険金額を設定することが大切です。

終身保険と定期保険を組み合わせる方法も

終身保険は保険料が割高であるため、高額な死亡保障を準備する手段としてはあまり向いていません。そこで、足りない分を定期保険でカバーする方法があります。

例えば、亡くなったときの必要保障額が4,000万円であるとしましょう。終身保険の保険金額を300万円にし、残りの3,700万円を死亡保険金額に設定した定期保険に加入することで、保険料の負担を抑えることが可能です。

定期保険の保険期間は、高額な死亡保障が必要な期間をもとに設定します。いくらの保障がいつまでに必要であるかを考えて、加入する保険の種類や契約内容を決めることが、余分な保険料の支払いを防ぐ基本となります。

まとめ

終身型の死亡保険は、死亡または高度障害に一生涯備えられる保険です。定期型の死亡保険と比較して保険料は割高ですが、途中で解約すると解約返戻金が戻ってくるため、資産形成にも活用ができます。

ただし、終身保険のみで高額な死亡保障を準備しようとすると保険料負担が家計を圧迫しかねないため、必要に応じて定期保険や収入保障保険を組みわせて備えると良いでしょう。

保険コンパスなら、何度でも相談無料です!

COMPASS TIMES

編集部

保険やお金に関するコラムはもちろん、身近な病気から最先端医療まで、様々な分野で活躍する名医へのインタビュー記事を集めた「名医の羅針盤」など幅広く特集。

■保険とお金のご相談は保険コンパスへ■

保険コンパスでは、経験豊富なコンサルタントがお客様のご意向をお伺いし、数ある保険の中から最適なプランをご提案いたします。