終身型の生命保険(終身保険)とは

生命保険には「終身型」と「定期型」の2つのタイプがあります。 将来のことを考えて生命保険に加入したいと思っているけれど、 「どちらのタイプを選べばよいか分からない…」と悩む人は多いのではないでしょうか。

終身保険とは、その名前の通り、生命保険による保障が一生涯継続するタイプの保険をいいます。 定期型の生命保険のように保険期間が限定されていないので、長期的な安心を手に入れられるのが大きなメリットです。 しかし支払う保険料や、保障の見直しやすさを重視したい場合は、 定期型の生命保険のほうが向いていることも…。

自分に合った保険を選べるようにするためには、 終身保険に関する正しい知識を身に付けておく必要があります。 そこで今回は、終身保険に焦点を当てて、加入するメリットや注意点、 終身保険が向いている人の特徴などについて詳しく説明します。

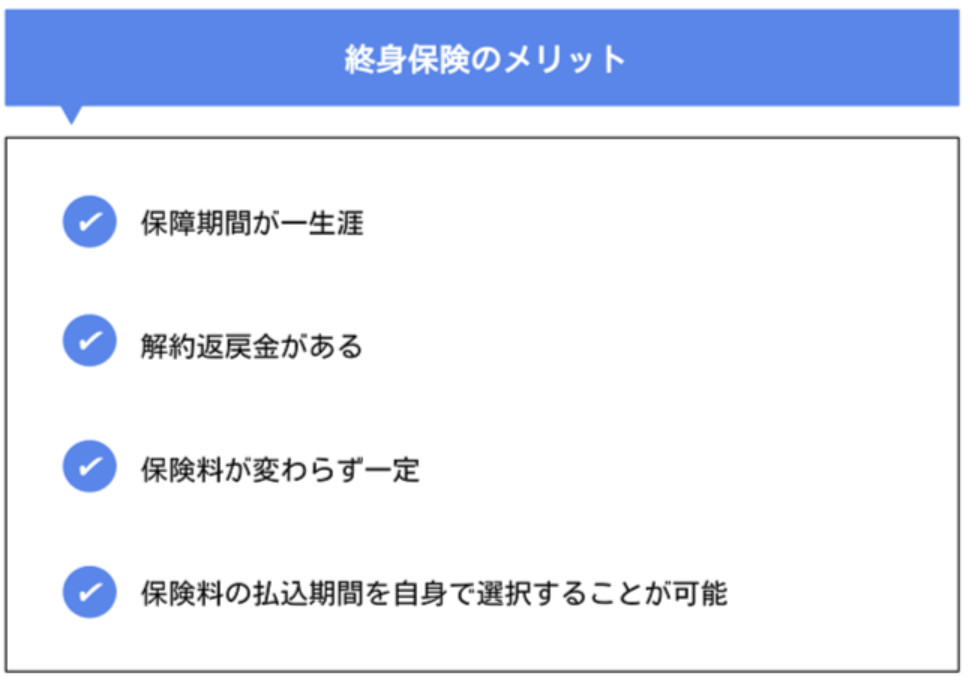

終身保険のメリット

終身保険に加入することによるメリットとしては、主に以下の4つが挙げられます。

メリットについて正しく理解しておくことで、加入すべき生命保険を選びやすくなるでしょう。 以下では、これらのメリットについて1つずつ詳しく説明します。

保障期間が一生涯

1つ目はもちろん、保障期間が一生涯であること。

終身保険は、定期型のように保障期間が限定されていません。 そのため、保障が途中で途切れてしまうリスクを気にすることなく、 死亡や高度障害状態といった事態に備え続けられます。 万一のときに死亡保険金としてまとまった金額が受け取れるので、 自身の葬儀費用や遺された家族の生活費、子供の教育費といったさまざまな出費に充てることができます。

解約返戻金がある

2つ目は、解約返戻金があること。

生命保険を解約したときに受け取れる解約返戻金ですが、終身保険の場合、 契約期間が長くなるほど払い込んだ保険料に対して受け取れる解約返戻金の割合が多くなるのが一般的。 保険料の払込期間を満了したときなど、解約する時期によっては、 払い込んだ保険料よりも受け取れる解約返戻金のほうが多くなるケースもあるため、 老後資金をまかなう目的や資産運用をする目的で終身保険に加入する人もいるようです。

なお、定期保険の中にも、解約返戻金を受け取れるタイプはあります。 しかし、たとえ解約返戻金を受け取れたとしても、終身保険と比べるとごくわずかになってしまうので、 資産運用や貯蓄性といった面を重視するのであれば、終身保険を選んだほうがよいでしょう。

また、同じ終身保険でも、保険会社によっては設定する解約返戻金の返戻率が違ったり、 解約返戻金の支払いに条件を設けているところもあります。 万が一解約するときのことも考えて、加入前に解約返戻金に関する取り決めは確認しておくことが大切です。

ほかにも、終身保険の中には、保険料の払込期間中の返戻率を抑えることで支払う保険料を安く抑えた、 「低解約返戻金型の終身保険」を取り扱っている保険会社があります。

低解約返戻金型の終身保険では、 保険料の払込期間の満了前に解約すると6割~7割程度に解約金が抑制されているものがほとんどですが、 払込期間を終えると返戻率が一気に上がるのが特徴。 終身保険よりも手軽に加入できるため人気のある保険ですが、 保険料の払込期間中に解約することにならないよう、無理のない保険料を設定しましょう。

保険料が変わらず一定

3つ目は、保険料が変わらず一定であること。

終身保険の場合、一度保険契約を結んでしまえば、終身払いの場合は一生涯、 払込満了設定の場合は払込期間満了まで保険料が変わらないことがほとんどです。 もちろん、途中で特約を追加するといった変更を加えればそれだけ保険料は高くなりますが、 将来に発生する出費を正確に計算できるため、ライフプランを立てやすくなるでしょう。

保険料の払込期間を自身で選択することが可能

4つ目は、保険料の払込期間を自身で選択できること。

保険料の払込期間を自分自身で選択することができるので、 その時の家計のキャッシュフローや金銭的な余裕を考えながら、保険料を早めに払い終えるプランにしたり、 月々の保険料を抑えながら、一生涯保険料を支払い続ける「終身払い」にしたりすることが可能です。

なお、一般的に保険料の払込期間が短くなるほど月々支払う保険料は高くなります。 老後に収入が途絶えることを考えて、保険料を前倒しで払い済みにしたいと考えているような場合にも柔軟に対応できます。

ただし、加入時の年齢が高いと、払込期間は自由に選べないこともあるので、保険会社に確認してみましょう。

定期保険との違い

終身保険への加入を検討している場合、 定期保険との違いをよく理解したうえで加入することが大切になります。 終身保険と定期保険の主な違いを、以下の表にまとめました。

| 終身保険 | 定期保険 | |

| 期間 | 設定した保障が一生涯持続する | 保険期間が限定されている |

| 保険料 | 同程度の保障内容の定期保険よりも高くなりやすい | 同程度の保障内容の終身保険よりも安く抑えやすい |

| 解約時にお金は戻ってくるか | 解約時にお金が戻ってくるものがほとんど | 解約するとお金が戻ってこない場合もある |

終身保険のほうが保障期間は長いですが、長期的にリスクに備えられる分、 定期保険よりも保険料が高くなりやすいのがデメリット。 しかし、終身保険に加入していれば、 解約時に受け取れるお金である「解約返戻金」を受け取れるケースがほとんどなので、貯蓄としての役割も期待できます。

終身保険に加入する人の割合は?

平成30年度に生命保険文化センターが発表した「平成30年度 生命保険に関する全国実態調査」によると、 過去5年間に民間保険に加入した人のうち、終身保険に加入している人の割合が35.3%と最も多いことが分かっており、 次いで、医療保険、定期保険といった順で生命保険の種類が選ばれているようです。

保険にもさまざまな種類がありますが、日本人の平均寿命が年々長くなっていることから、 長生きしたときに備える必要性は高まっています。 このような傾向があることも、生命保険のタイプを選ぶ際の参考になるでしょう。

参考:平成30年度 生命保険に関する全国実態調査|生命保険文化センター

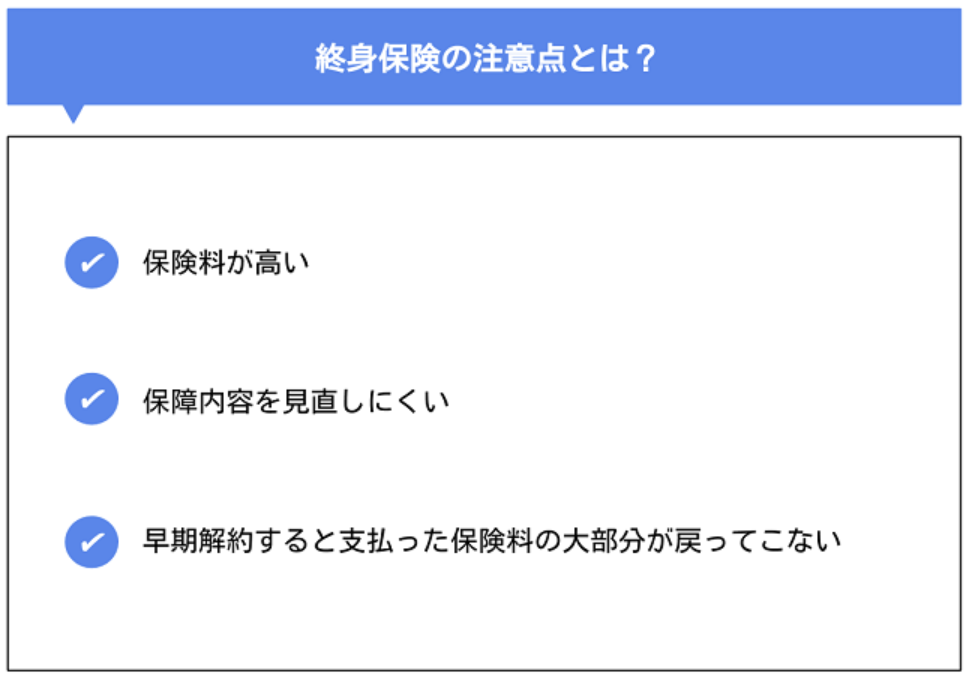

終身保険の注意点とは?

ここまで、終身保険の特徴やメリットについて説明してきました。 ただし、終身保険に加入する際には、いくつかの注意点を理解しておく必要があります。 具体的な注意点として、以下の3つが挙げられます。

これらの注意点を意識しながら終身保険を選べば、 長期的な備えを用意しつつ安心して日常生活を送れるようになるでしょう。 ここからは、終身保険の注意点について詳しく説明します。

保険料が高い

終身保険は定期保険とは違い、長期間のリスクに備えられる分、 保険料が高くなりやすいのが特徴です。 将来的に収入が減少してしまった場合には、 月々の保険料の負担が大きくなる可能性もあることを知っておきましょう。

ただし、終身保険の中には「低解約返戻金型」の終身保険のように、 月々の保険料を抑えつつ一生涯の保障を用意できるものもあります。 十分な収入がない時期にある人や、保険料に割けるお金がほとんどないという人でも、 低解約返戻金型の終身保険であれば、継続的に保険料を支払えるようになると期待できます。

ただし、低解約返戻金型の終身保険は、 保険料支払い期間中の返戻率が通常よりも少なく設定されているので注意が必要。 万が一解約しても払込保険料がほとんど戻ってこないケースがあることも知っておきましょう。

保障内容を見直しにくい

終身保険のほとんどは、契約した時点で設定した保障が一生涯続くようになります。 そのため、定期保険のように更新する際に保障内容を変更することができないので注意が必要です。

出産やマイホームの購入、子どもの自立や介護など、 年齢を重ねるとともにさまざまなライフイベントが起こりえます。 終身保険ではこれらのライフステージの変化に応じた保障内容の変更が難しいので、 長期的な視野をもって保障内容を設定することが大切です。

早期解約すると支払った保険料の大部分が戻ってこない

終身保険は、保険料を一定期間積み立てることを前提として加入するようになっています。 そのため、解約する時期が早いほど解約返戻金の返戻率を低く設定している保険会社がほとんどです。

時代の変化とともに魅力的な生命保険が出てきたり、 ライフステージの変化によって用意したい保障内容が変わることもあるかもしれません。 しかし、終身保険の場合は安易に解約してしまうと支払った保険料の大部分が戻ってこなくなる場合があるので、 慎重に検討する必要があります。

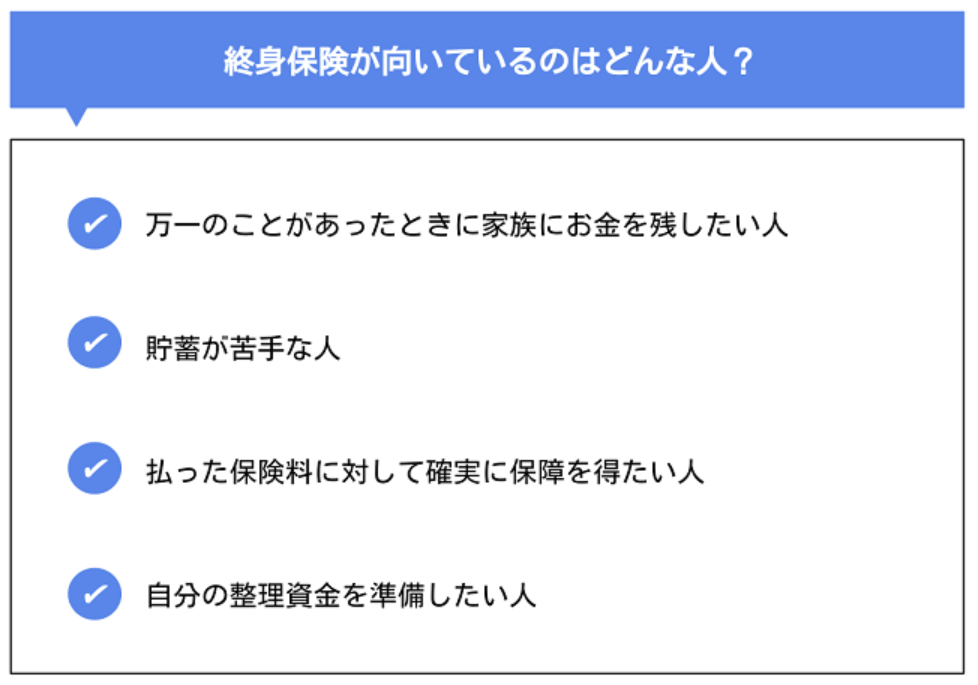

終身保険が向いているのはどんな人?

ここまで、終身保険のメリットや注意点について解説してきましたが、 「終身保険が自分に合っているのかどうかが分からない…」という方もいるでしょう。 ここでは終身保険が向いている人の特徴について解説します。 具体的には、以下の4つが挙げられます。

これらの特徴に該当する場合は、 終身保険への加入を前向きに考えてみるとよいかもしれません。 以下では、それぞれの特徴について詳しく説明します。

万一のことがあったときに家族にお金を残したい人

子供が生まれたばかりで子育てにある程度の費用がかかる人や、 親を介護しつつ生計を支えている人など、万一のことがあったときに家族にお金を残したい人は、 終身保険への加入を検討してみてもよいでしょう。

突然収入が途絶えるような事態が起こると、遺された家族が困ってしまう場合があります。 そのような出来事に備えて終身保険に加入していれば、 保険期間を気にすることなくもしもの事態に備えつつ安心して日常生活を送れるようになるでしょう。

貯蓄が苦手な人

将来まとまった支出が必要になる可能性を考えると、 ある程度の貯蓄を用意しておく必要があります。 しかし、中には「貯蓄が苦手で計画的にお金を貯められない」という人もいるでしょう。

終身保険に加入していれば、貯蓄が苦手な人でも強制的に保障を兼ねて資産形成することが可能。 保障を継続させるためには保険料を必ず支払わなければならないので、 自分自身の意志にかかわらず将来のための資金を用意することができます。

払った保険料に対して確実に保障を受けたい人

定期保険のほとんどは掛け捨てタイプなので、 保険期間中に万が一のことが起こらなければ保険料が戻ってこないことがほとんどです。

しかし、終身保険に加入していれば、亡くなるまで保障が持続するため必ず保障を受けることができます。 「せっかく保険料を支払ったのであれば、何らかの保障を受けたい」と考えるのであれば、 終身保険を選んだほうがよいでしょう。

自分の整理資金を準備したい人

たとえ、「お金を残したい家族がいない」という人でも、 亡くなったときに整理資金(葬儀代等)はかかるもの。 貯蓄だけで葬儀費用をまかなえるのであればよいですが、 人によっては十分な貯蓄がなく遺された家族を困らせてしまう場合があります。

終身保険に加入していれば、もしもの事態を考えて葬儀費用を用意することが可能。 葬儀費用以外に備えておきたい費用がなければ保険料を安く抑えることもできるので、 負担を抑えつつ長く保障を準備し続けられるでしょう。

いつまで払う?終身保険の保険料の払込期間

終身保険には、終身払いと有期払いがあるため、 「どのように払込期間を設定すればよいのだろう」と悩む人は多いようです。 適切な払込期間を設定するためには、 それぞれの払込期間にどのような特徴があるかを知っておくことが大切になります。

| 払込期間の種類 | 特徴 |

| 終身払い | 有期払いよりも保険料を安く抑えやすいが、一生涯保険料を支払わなければならない。生存期間によっては、有期払いよりも保険料の総支払額が高くなる。 |

| 有期払い | 終身払いよりも保険料は高くなりがちだが、払込期間が終了すれば以降の保険料を支払う必要がなくなる。生存期間によっては、終身払いよりも保険料の総支払額が安くなる。 |

上の表のように、終身払いと有期払いでは、 月々の保険料や生存期間による保険料の総支払額に違いが出てきます。 収支のバランスや長生きのリスクを考えたときに、 どの支払い方法が適しているかを判断できるようにしておきましょう。

払込期間が短いと解約返戻金が少ないこともある

終身払いと有期払い、どちらも解約返戻金を受け取ることはできますが、 有期払いの場合、払込期間が短くなるほど支払総額は少なく済み、解約金の上昇率も高くなっていくのが特徴です。

一方、終身払いの場合は、解約返戻率が100%を超えることはないので、 払込保険料以上にお金が戻ってくることがありません。

保険料の支払方法を選択する際は、契約前に、 解約返戻金についてどのような条件を設けているかを確認しておくことも大切です。

保険料の支払いが厳しいときは「払済保険」にすることも可能

また、保険契約中に収入が減少したり出費が増えることによって、 「保険料を支払い続けるのが難しい…」といった事態になる可能性もあります。

そのような場合には、保険を解約をする前に「払済保険」にすることを検討しましょう。

払済保険とは、減額ではなく保険料の払込を止め、 その時点での解約返戻金をもとに予定利率に応じた保険金額で保障を継続することができる機能。

保障額は下がりますが、保険料の支払いをなくしつつ、 元の契約と同じ期間の保障を受けることができるのがメリットです。

ただし、保険料の払込途中に払済保険にした場合、 従来の保険料を支払い続けた場合よりも解約返戻金が少なくなることには注意が必要。 また、払済保険に変更すると、特約や配当金が消滅します。 低解約返戻金型の終身保険などのように、 払済保険にすることで損失が大きくなるケースもあるので、慎重に検討しましょう。

「払済保険」について詳しく知りたい方はこちらの記事もご覧ください。

関連記事:終身保険など保険料の支払いが大変な時は「払済保険」を活用しよう

まとめ

ここでは、終身保険に加入するメリットや注意点、 終身保険が向いている人の特徴などについて説明しました。

適切な保険のタイプを選ぶためには、終身保険と定期保険、それぞれの特徴を理解したうえで、 ライフプランに適した備えを用意することが大切です。 ここで説明した内容を参考にして、納得できる保険を選べるようにしておきましょう。

保険コンパスなら、何度でも相談無料です!

宮里 恵

(M・Mプランニング)

保育士、営業事務の仕事を経てファイナンシャルプランナーへ転身。

それから13年間、独身・子育て世代・定年後と、幅広い層から相談をいただいています。特に、主婦FPとして「等身大の目線でのアドバイス」が好評です。

個別相談を主に、マネーセミナーも定期的に行っている他、お金の専門家としてテレビ取材なども受けています。人生100年時代の今、将来のための自助努力、今からできることを一緒に考えていきましょう。